7 лучших дебетовых карт 2023 года

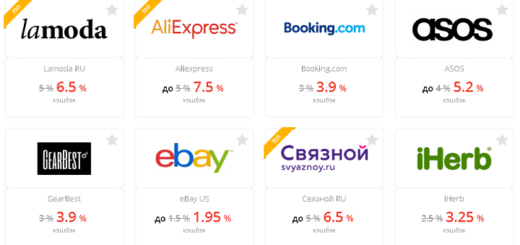

Отдельно отмечу, что кэшбэк по дебетовым картам из рейтинга можно комбинировать с кэшбэком от кэшбэк-сервисов — специальных сайтов, возвращающих часть денег, потраченных на покупки в интернете.

Последний раз я обновлял рейтинг 2 января, вот что нового в нём появилось:

- добавил ссылку на оформление карты Opencard («Открытие») с бонусом в 600 рублей.

Содержание статьи:

[Нажмите на интересующий вас раздел для быстрого перехода к нему]

- Black («Тинькофф»)

- «СберКарта» («Сбер»)

- «Халва» («Совкомбанк»)

- [Анализируются другие карты]

- [Анализируются другие карты]

- [Анализируются другие карты]

- Opencard («Открытие»)

1 место: Black («Тинькофф»)

Банк-эмитент: «Тинькофф» (12 место в рейтинге банков России)

Стоимость годового владения картой: от 0 до 1896 рублей

Кэшбэк: от 1% до 15% (до 30% по спецпредложениям)

Бонус за оформление карты на официальном сайте банка: 1000 рублей

Оформление карты на официальном сайте банка: tinkoff.ru/black

Карта Black от «Тинькофф» многие годы занимает верхние строчки в различных рейтингах лучших дебетовых карт с кэшбэком, благодаря недорогому обслуживанию, хорошему кэшбэку, лояльным условиям по снятию наличных и отличному мобильному приложению.

А с недавних пор карта стала ещё лучше: за её оформление можно получить кэшбэком 1000 рублей.

Стоимость обслуживания

✚ Изначальная стоимость обслуживания карты — 99 рублей/месяц (но только в том случае, если есть операции по карте).

«Тинькофф» предлагает два способа сделать карту бесплатной:

- Иметь неснижаемый месячный остаток в 50 тысяч рублей в сумме на всех своих счетах и вкладах в банке.

- Подключить тариф 6.2.

С первыми способом всё понятно. Что касается тарифа 6.2, то для его подключения нужно связаться со службой поддержки банка (по телефону или через онлайн-чат мобильного приложения/интернет-банкинга).

Просить о переводе на тариф 6.2 лучше через 3-4 месяца после того, как вы получили карту. В этот период нужно пользоваться картой, совершая хотя бы редкие покупки.

− Если не переходить на тариф 6.2 или не выполнять условие по неснижаемому остатку/вкладу, то обслуживание у карты дорогое — 99 рублей/месяц.

− Информация о расходных операциях у «Тинькофф» платная — 59 рублей/месяц. За эту сумму вы будете получать смски и push-уведомления (если установлено мобильное приложение).

− Подключение тарифа 6.2 лишает вас возможности получать проценты на остаток на сумму меньше 100 тысяч рублей.

Бонус в 1000 рублей за оформление карты

✚ Сейчас при оформлении карты через официальный сайт банка начисляется бонус в размере 1000 рублей.

Для получения бонуса вам нужно в первый месяц пользования картой совершить покупки на общую сумму в 3000 рублей или больше.

Кэшбэк

✚ Каждый месяц вам нужно выбрать 3 категории повышенного кэшбэка из 6 предлагаемых (категории в основной своей массе бесполезные, но встречаются и выгодные). Начисляется от 3% до 15%. Для получения хороших категорий нужно активно пользоваться картой.

Примеры хороших категорий: «Дом/ремонт», «Автоуслуги», «Спорттовары», «Одежда и обувь», «Аптеки», «Кафе и рестораны», «Транспорт», «Авиа и ж/д-билеты» и, наконец, всеми любимая категория — «Супермаркеты»!

В магазинах встречаются: «Лента», «СберМегаМаркет», «Пятёрочка», «Перекрёсток», «Деливери Клаб», «Окко» и другие.

Причём необязательно выбирать сразу все три категории, можете выбрать сначала одну, а затем, по необходимости, оставшиеся две.

✚ Вне категорий повышенного кэшбэка вы получаете 0,5% (кэшбэк начисляется кратно 1 рублю с округлением в меньшую сторону, то есть за покупку на 150 рублей вы получите 1 рубль).

✚ В рамках спецпредложений можно получить кэшбэком до 30% от суммы покупки. При этом он не суммируется с кэшбэком по повышенным категориям.

✚ В месяц можно получить кэшбэком не более 3000 рублей. Этой суммы более, чем достаточно.

✚ Кэшбэк начисляется 1 раз в месяц в виде «живых» рублей.

✚ Кэшбэк по карте Black можно комбинировать с кэшбэком от кэшбэк-сервисов.

− Банк предлагает в основном плохие категории повышенного кэшбэка. Ни в одном банке я не видел такого обилия бесполезных категорий. Такое ощущение, что стандартные категории специально раздробили на кучу мелких, чтобы создать ощущения массовости при сохранении их нулевой выгоды для клиентов.

Вот пример этих категорий: «Фото/видео», «Искусство», «Сувениры», «Цветы», «Музыка», «Книги» и другие.

− Видимо, идея спецпредложений с кэшбэком до 30%, начисляемого в рамках сотрудничества с магазинами и сервисами, более-менее удалась только в Москве и Санкт-Петербурге

Столичные жители получают до 1000 различных спецпредложений, покупатели из регионов же не более 100-200.

Проценты на остаток и комиссии

✚ На остаток по счёту, не превышающий 300 тысяч рублей, начисляется 4% годовых. При этом в месяц нужно потратить по карте не менее 3000 рублей.

✚ В собственных банкоматах «Тинькофф» бесплатно можно снять до 500 тысяч рублей в месяц. Всё, что больше этой суммы, облагается комиссией в 2% (не менее 90 рублей).

✚ На карты других банков вы можете перевести без комиссии 20000 рублей/месяц, переводы свыше этой суммы облагаются комиссией в 1,50% (не менее 30 рублей). Если переводить по номеру счёта, то комиссия не взимается.

✚ В сторонних банкоматах нет комиссии, если вы снимаете более 3000 рублей. Если меньше этой суммы, то платите 2%, но не менее 90 рублей. Аналогичной комиссией облагаются любые снятия, если вы за месяц сняли в банкоматах других банков более 100 тысяч рублей.

В рамках этих 100 тысяч рублей вы можете пополнять Black’ом карты других банков через их мобильные приложения и интернет-банкинги (иными словами — «стягивать» деньги).

✚ «Тинькофф» подключился к «Системе Быстрых Платежей», благодаря чему вы можете делать бесплатные переводы на карты, выпущенные другими банками-участниками этой системы. За один раз можно перевести не более 150 тысяч рублей.

− На сумму, превышающую остаток по счёту в 300 тысяч рублей, проценты не начисляются. Большинство других банков не начисляет проценты, если сумму превышает 500 тысяч рублей.

Остальное

✚ Заявка на карту оформляется через официальный сайт банка «Тинькофф», на неё у вас уйдёт всего несколько минут.

✚ Карта доставляется бесплатной курьерской доставкой практически в любую точку России.

✚ Выпуск карты Black возможен в трёх платёжных системах — VISA, MasteCard и «МИР».

✚ Карту можно сделать мультивалютной, выпустив самостоятельную валютную карту. Доступны все основные валюты + нескольких специфичных.

✚ К основной карте можно выпустить до 5 дополнительных — как именных, так и неименных. Основная и дополнительная карта будут иметь общий счёт и категории с повышенным кэшбэком. Для дополнительной карты можно установить различные лимиты на операции и снятия наличных.

✚ У «Тинькофф» и правда хороший интернет-банкинг и мобильное приложение.

✚ У новых карт Black номер, срок службы и имя-фамилия владельца написаны на обратной стороне, благодаря чему их не может увидеть посторонний человек.

Подписка Pro

✚ За 199 рублей/месяц можно подключить подписку Pro, которая значительно расширяет возможности карты Black.

✚ Каждый месяц вам можно будет выбрать не 3, а 4 категории повышенного кэшбэка.

✚ Месячный лимит на кэшбэк увеличивается с 3000 рублей до 5000 рублей.

✚ Процент по накопительному счёту будет увеличен с 4% до 7%.

✚ Ежемесячный лимит бесплатных переводов на карты сторонних банков (включая банки СНГ) по номеру карты будет увеличен с 20 тысяч рублей до 50 тысяч рублей.

Вывод

Black, как и любая дебетовая карта, не может полностью обеспечить потребности в кэшбэке, но она будет хорошо работать в комбинации с «СберКартой», «Халвой» и другими картами, о которых пойдёт речь в следующих разделах.

Причём я рекомендую выпустить две карты «Тинькофф», оформив вторую на жену/мужа (девушку/молодого человека). Так у вас будет сразу две карты, поэтому каждый месяц вы сможете выбирать 6 повышенных категорий из 12 предлагаемых. Это повышает вероятность получить выгодные категории.

Также Black хорошо справится с распределительной ролью — вы сможете бесплатно переводить с неё средства на другие свои карты, когда это потребуется (например, для покупки с кэшбэком в конкретном магазине при помощи «Халвы»).

2 место: «СберКарта» («Сбер»)

Банк-эмитент: «Сбер» (1 место в рейтинге банков России)

Стоимость годового владения картой: от 0 до 2520 рублей

Кэшбэк: от 0,5% до 30%

Бонус за оформление карты на официальном сайте банка: нет

Оформление карты на официальном сайте банка: sber.ru/sberkarta

Принято считать, что дебетовые карты от «Сбера» ничего из себя не представляют. Это представление было верно многие годы, но с появлением «Экосистемы Сбера» ситуация кардинальным образом изменилась.

У «Сбера» появилось много продуктов, за покупки в которых начисляется хороший кэшбэк, если вы оплачиваете «СберКартой». Да и сама по себе «СберКарта» является хорошей карты: обслуживание можно легко сделать бесплатным, при определённых условиях начисляется 5% кэшбэк в кафе, ресторанах и такси, а также 6% кэшбэк в АЗС.

Стоимость обслуживания

✚ По умолчанию, «СберКарта» платная — 150 рублей/месяц. Но её очень легко сделать бесплатной — тратить в месяц от 5 тысяч рублей или хранить на карте от 20000 рублей, также можно просто оформить подписку «СберПрайм» или «СберПрайм+» (о них расскажу ниже).

✚ Уведомления об операциях по карте становятся бесплатными, если у вас подключена подписка «СберПрайм+» или вы тратите по карте от 75 тысяч рублей/месяц, или храните на ней не менее 150 тысяч рублей.

− Уведомления об операциях стоит 60 рублей/месяц.

Кэшбэк

✚ Стандартные кэшбэк — 0,5% за любые операции. Кэшбэк выплачивается бонусами «Спасибо», которые можно потратить во многих магазинах, в том числе в «СберМегаМаркет» и «СберМаркет».

✚ Также вы можете получать дополнительный кэшбэк до 10% в определённых категориях, если получите высокий статус в «Сбер Спасибо» (ближе к 20 июня напишу отдельную статью об этой программе).

✚ За покупки по «СберКарте» в «СберМаркете» начисляется кэшбэк до 10%. Итоговый размер кэшбэка зависит от величины заказы и от того, какая подписка подключена — «СберПрайм» или «СберПрайм+.

✚ Также по «СберКарте» начисляется дополнительный 1% кэшбэк за любые покупки в «СберМегаМаркет».

✚ Если вы тратите в месяц по карте от 20 тысяч рублей или храните на ней от 40 тысяч рублей, то у вас активируется дополнительный 5% кэшбэк в кафе и ресторанах..

✚ Если вы тратите в месяц по карте от 75 тысяч рублей или храните на ней от 150 тысяч рублей, то у вас активируется дополнительный 5% кэшбэк в кафе, ресторанах и в такси, а также 6% кэшбэк на любых АЗС.

✚ За покупки в магазинах-партнёрах начисляется дополнительный кэшбэк до 30%.

− Достигнуть большого статуса в программе «Спасибо» можно только в том случае, если вообще не снимать наличные или очень много тратить по карте (соотношение расходы/снятие наличных должно быть от 70% до 85% — в зависимости от уровня).

Проценты на остаток и комиссии

✚ В банкоматах «Сбера» наличные можно снимать без комиссии. Стандартные лимиты — 50 тысяч рублей/сутки и 500 тысяч рублей/месяц. Если тратить по карте не менее 5000 рублей в месяц или хранить на ней от 20000 рублей, то лимиты будут увеличены в 3 раза.

− На остаток по карте проценты на начисляются.

− За снятие наличных в сторонних банкоматах любых банков взимается комиссия в размере 1% (не менее 100 рублей).

− Накопительный счёт даёт всего 1% годовых. Большие проценты начисляются только по вкладам.

Остальное

✚ Заявка на карту можно подать через официальный сайт «Сбера», идти в отделение банка не нужно.

✚ «СберКарту» можно получить как бесплатной курьерской доставкой, так и самовывозом в одном из многочисленных офисов «Сбера».

✚ «СберКарту» можно выпустить в трёх платёжных системах — VISA, MasterCard и «МИР».

✚ Все данные карты (номер, срок службы, CIV и имя-фамилия) находятся на оборотной стороне, что обеспечивает дополнительную безопасность.

✚ «СберКартой» можно управлять и через интернет-банкинг, и через мобильное приложение.

✚ Карту можно выпустить с индивидуальным дизайном (стоимость — 500 рублей).

✚ К основной карте можно выпустить дополнительные, в том числе для детей от 6 лет.

✚ На дополнительные карты можно установить лимиты на расходные операции и снятия наличных.

✚ «СберКартой» можно управлять и через интернет-банкинг, и через мобильное приложение.

Подписка «СберПрайм»

✚ Подключённая подписка «СберПрайм» снижает стоимость обслуживания «СберКарты» до 0 рублей (подробнее о подписке — здесь).

✚ Активирует 5% кэшбэк в кафе и ресторанах.

✚ Активирует кэшбэк до 5% за заказы в «СберМаркет» (итоговый кэшбэк зависит от размера заказа).

✚ Активирует бесплатную доставку любых товаров (кроме крупногабаритных) из «СберМегаМаркет» и «Еаптека».

✚ Активирует бесплатную подписку на «Окко» и «Звук», .

✚ Даёт дополнительную 7% скидку на 10 заказов/месяц в «Деливери Клаб».

✚ Даёт 30 бесплатных Gb в «Сбер Диске», 500 минут и 5 Gb интернета в «Сбер Мобайл».

✚ Месяц подписки стоит 199 рублей, годовая подписка — 1990 рублей (экономия 398 рублей).

− Подписка дороговата, конечно, но окупается.

Подписка «СберПрайм+»

✚ Подключённая подписка «СберПрайм+» снижает стоимость обслуживания «СберКарты» до 0 рублей (подробнее о подписке — здесь).

✚ Также благодаря этой подписке уведомления об операциях по карте становятся бесплатными.

✚ Активирует 5% кэшбэк в кафе, ресторанах и такси, а также 6% кэшбэк на любых АЗС и 10% кэшбэк в общественном транспорте.

✚ Активирует кэшбэк до 10% за заказы в «СберМаркет» (итоговый кэшбэк зависит от размера заказа).

✚ Активирует бесплатную доставку любых товаров (кроме крупногабаритных) из «СберМегаМаркет» и «Еаптека».

✚ Активирует бесплатную подписку на «Окко» и «Звук», .

✚ Даёт дополнительную 7% скидку на 10 заказов/месяц в «Деливери Клаб».

✚ Активирует дополнительную скидку до 7% на заказы в «Самокат».

✚ Даёт 30 бесплатных Gb в «Сбер Диске», 500 минут и 5 Gb интернета в «Сбер Мобайл».

− Высокая стоимость — 399 рублей/месяц или 3990 рублей/год (экономия 798 рублей). При этом подписка легко окупается одними лишь заправками на АЗС, не говоря уже о других «плюшках».

Вывод

«СберКарта» нужна прежде всего тем, кто пользуется продуктами «Сбера» — «СберМаркетом», «СберМегаМаркетом» и другими. В связке с подпиской «СберПрайм» и тем более «СберПрайм+» эта карта становится очень выгодной, так как для вас открываются возможности по получению дополнительного кэшбэка в сервисах из «Экосистемы Сбера».

Конечно, эта карта не способна удовлетворить запросы по кэшбэку среднестатистического человека, впрочем, как и любая современная дебетовая карта. Но она будет прекрасно работать в команде с Black, «Халвой» и другими картами из моего рейтинга.

3 место: «Халва» («Совкомбанк»)

Банк-эмитент: «Совкомбанк» (9 место в рейтинге банков России)

Стоимость годового владения картой: 0 рублей

Кэшбэк: от 1% до 10%

Бонус за оформление карты на официальном сайте банка: нет

Оформление карты на её официальном сайте: halvаcаrd.ru (только курьерская доставка)

В 2019 году «Халва» ворвалась на рынок дебетовых карт с кэшбэком, буквально «завалив» всех клиентом отличным кэшбэком. Но кэшбэк «лился как из рога изобилия» всего один год, после чего «Халва» начала постепенно ухудшать условия.

Со временем «Халва» стала просто хорошей дебетовой картой с кэшбэком, которая не может удовлетворить все потребности в кэшбэке среднестатистического покупателя, но зато отлично дополняет Opencard, Black и «СберКарту». Благо «Халва» была и остаётся полностью бесплатной.

Что собой представляет «Халва», как карта рассрочки», я в будущем расскажу в рейтинге лучших кредитных карт 2023 года. Здесь же пойдёт речь о «Халве», как о дебетовой карте.

Чтобы оплачивать покупки своими средствами, а не в рассрочку, нужно в личном кабинете на сайте «Халвы» или в мобильном приложении включить переключатель «Использовать собственные средства» (нагляднее картинкой).

Важно! При оформлении заявки на карту рассрочки «Халва» через её официальный сайт, выбирайте доставку карты бесплатной курьерской доставкой. Так вы гарантированно получите свою «Халву».

Если же вы закажете доставку карты в отделение, то, когда придёте за ней, менеджер банка под любым предлогом отменит уже одобренную карту и отправит новую заявку под своим кодом, чтобы получить бонус от банка.

При этом эту ситуацию «Совкомбанк» видит так: вы сначала отправляете одну заявку на карту, затем от неё отказывается, а потом подаёте заново. Из-за этого очень часто банк в итоге отказывает в выдаче карты, подозревая человека в неплатежеспособности.

Стоимость обслуживания

✚ Выпуск и годовое обслуживание карты — 0 рублей.

✚ SMS-информирование и push-уведомления бесплатны.

Кэшбэк

✚ Более 250 тысяч магазинов-партнёров, в которых начисляется кэшбэк до 10%. Среди этих магазинов: «Пятёрочка», «Перекрёсток», OZON, «М.Видео», Lamoda, «Эльдорадо», «Яндекс-Такси», «Яндекс-Еда», OZON.travel, OneTwoTrip и многие-многие другие. Проверить наличие/отсутствие необходимых вам магазинов вы можете на официальном сайте «Халвы» в разделе «Магазины».

✚ Повышенный кэшбэк начисляется только за покупки в магазинах-партнёрах и напрямую зависит от суммы покупки:

- 10% — при покупке от 10000 рублей с подключённой подписка «Халва.Десятка» (о ней расскажу позже)

- 6% — при покупке от 10000 рублей;

- 4% — при покупке от 5000 до 9999 рублей;

- 2% — при покупку до 4999 рублей.

✚ За покупку в магазинах-непартнёрах, совершённую за счёт собственных средств на сумму от 1000 рублей, начисляется 1%.

✚ Для получения кэшбэка нужно совершить за месяц не менее 5 расходных операций на общую сумму от 10000 рублей. В противном случае кэшбэк начисляться не будет.

✚ Кэшбэк выплачивается в виде баллов, которыми раз в месяц можно компенсировать совершённые покупки. Обмен идёт по курсу 1 балл = 1 рубль.

✚ Кэшбэк по «Халве» вы можете комбинировать с кэшбэком от кэшбэк-сервисов.

✚ На сайте и в приложении «Халвы» есть специальный раздел «Акции и скидки», в котором магазины-партнёры размещают свои предложения по дополнительному кэшбэк, бонусам и промокоды. Благодаря этому пользоваться «Халвой» становится ещё выгоднее.

− За оплату заёмными средствами кэшбэк не начисляется.

Проценты на остаток и комиссии

✚ На среднедневной остаток собственных средств начисляется 5% годовых, если за месяц совершенно не менее 5 расходных операций на общую сумму от 10000 рублей.

✚ А если у вас подключена подписка «Халва.Десятка» то вы будете получать 12% годовых на остаток по счёту. При этом за месяц также нужно совершить не менее 5 расходных операция по карте на общую сумму от 10000 рублей.

✚ Собственные средства с «Халвы» можно снимать без комиссии в банкоматах любых банков.

✚ Заёмные средства также можно снимать, но придётся заплатить комиссию в 2,9% + 290 рублей. Рассрочка будет дана на 3 месяца (нужно будет вернуть деньги тремя равными платежами).

✚ Через «Систему Быстрых Платежей» от Центробанка по номеру телефона можно переводить 150 тысяч рублей/день. Без каких-либо комиссий.

✚ Если у вас подключена подписка «Халва.Десятка», то вы получаете бесплатный лимит в 50 тысяч рублей/месяц на переводы на другие карты по номеру телефона, отдельно на переводы в «Сбер», а также по реквизитам на счета в другие банки.

− Перевод по номеру телефона вне «Системы Быстрых Платежей» обойдётся вам в 1% от суммы (минимум 50 рублей). Поэтому лучше просто пользоваться СБП.

− 1% также также стоит перевод в другой банк по реквизитам.

Остальное

✚ Заявка на карту можно подать через официальный сайт «Халвы», идти в отделение банка не нужно. Решение по заявке принимается в течение 5 минут.

✚ Карта доставляется бесплатной курьерской службой банка во все города России в течение нескольких дней после одобрения заявки.

✚ Выпуск карты «Халва» возможен в трёх платёжных системах — VISA, MasteCard и «МИР».

✚ У карты современные интернет-банкинг и мобильное приложение.

− Карта «Халва» является кредитной, так как на ней в любой случае будет кредитный лимит, даже если он вам не нужен. Поэтому могут возникнуть сложности в её получении, если у вас какие-то проблемы с кредитной историей.

Подписка «Халва.Десятка»

✚ Первый месяц использования бесплатный.

✚ Если каждый месяц делать от 5 покупок на общую сумму от 10000 рублей, не отключать подписку в течение года и не допускать просрочек по рассрочкам, то по истечению года вам будет возвращена полная сумма, уплаченная за подписку — 3289 рублей (1-й месяц бесплатный, поэтому вы оплачиваете только за 11 месяцев).

✚ Увеличивает начисления на остаток по карте до 12%.

✚ Активирует повышенный кэшбэк в 10% на покупки в магазинах-партнёрах от 50 тысяч рублей.

✚ Бесплатный лимит в 50 тысяч рублей/месяц на переводы на другие карты по номеру телефона, отдельно на переводы в «Сбер», а также по реквизитам на счета в другие банки..

✚ Любые покупки за счёт заёмных средств у магазинов-партнёров получают рассрочку сроком в 10 месяцев.

✚ Активируется возможность делать покупки в рассрочку у непартнёрских магазинов. Срок рассрочки — 2 месяца, комиссия — 1,9% + 290 рублей.

✚ Также появляется возможность снимать наличными заёмные средства. Срок рассрочки — 3 месяца, комиссия — 2,9% + 290 рублей.

− Стоимость подписки — 299 рублей/месяц, но можно вернуть всю уплаченную сумму по итогам года, если выполнить ряд условий (перечислил их выше).

Вывод

Решение об оформлении или неоформлении «Халвы» зависит от одного — находятся ли в списке партнёров те магазины, в которых вы делаете основные покупки.

Чтобы компенсировать отсутствие в партнёрах у «Халвы» некоторых нужных вам магазинов, кафе, ресторанов можно добавить в свою арсенал дебетовую карту, дающую кэшбэк по категориям (карты Black, «СберКарта» и другие), о которых шла речь выше.

В любом случае, карта полностью бесплатная, поэтому не будет лишним иметь её в своём арсенале, даже если сейчас не собираетесь ею пользоваться.

4 место [Анализируются другие карты]

5 место [Анализируются другие карты]

6 место [Анализируются другие карты]

7 место: Opencard («Открытие»)

Банк-эмитент: «ФК Открытие» (8 место в рейтинге банков России)

Стоимость годового владения картой: от 708 до 1188 рублей

Кэшбэк: от 1,5% до 30%

Бонус за оформление карты на официальном сайте банка: 600 рублей

Оформление карты на официальном сайте банка: оpen.ru/opencard (только курьерская доставка)

ФК «Открытие» существенно улучшил условия по своей карте Openсard, поэтому вернулся в наш рейтинг, хотя и всего лишь на 7 место. На данный момент эта карта привлекает бесплатным обслуживанием и гарантированным кэшбэком в 1,5% в первые три месяца использования.

Стоимость обслуживания

✚ У карты Opencard отсутствует плата за годовое обслуживание. Это касается и основной карты, и всех дополнительных, если таковые имеются.

✚ SMS-информирование предоставляется бесплатно на первые 30 дней

− За выпуск основной карты придётся заплатить 500 рублей — эта сумма снимается со счёта в первый месяц пользования картой.

Но когда сумма ваших покупок, на которые начисляется кэшбэк, достигнет 10000 рублей, вы получите на свой счёт 500 баллов, которые в дальнейшем можно будет обменять на рубли.

− Выпуск любой дополнительной карты стоит 500 рублей (эта сумма также возвращается баллами, как и у основной карты).

− После истечение льготного периода пользования смсками включается автоматически списание 99 рублей/месяц за SMS-информирование. Вместо смсок можно подключить push-уведомления, но они также будут платными — 59 рублей/месяц.

Бонус 600 рублей за оформление карты

✚ Сейчас при оформлении карты через официальный сайт банка начисляется бонус в размере 600 рублей.

Для получения бонусов нужно в течение 30 дней после получения карты сделать покупки на общую сумму в 600 рублей или больше.

Также вы получите 5% кэшбэк на все покупки, совершённые в первые 30 дней пользования картой.

Заказывайте карту только с курьерской доставкой, чтобы гарантированно получить 600 рублей. Если вы выберите получение карты в отделении, то сотрудник отделения банка изменит тип заявки, чтобы получить весь бонус себе (якобы вы подали заявку на карту в отделении, а за это бонус не дают).

Кэшбэк

✚ Кэшбэк в размере 1,5% от потраченной суммы за любые покупки (кроме стандартных операций-исключений — переводы, оплата налогов и т.д.).

✚ Баллы зачисляются на счёт один раз в месяц — не позднее, чем через 10 рабочих дней после наступления отчётного дня.

✚ Баллы обмениваются на рубли через компенсацию любых покупок, сделанных за последние 30 дней (курс обмена — 1 балл = 1 рубль). Компенсировать можно только покупки на сумму от 1500 рублей.

✚ Месячный кэшбэк ограничен суммой в 3000 баллов, этого вполне достаточно для обычных трат.

✚ Оплата дебетовой картой OpenCard не мешает получать кэшбэк от кэшбэк-сервисов.

− Минимальная сумма баллов для обмена на рубли — 1500 баллов.

− За покупки и платежи, совершённые в интернет-банкинге и мобильном приложения «Открытия», кэшбэк не начисляется.

− Многие платежи, сделанные через раздел «Платежи и переводы/Оплатить услуги» через сканирование QR-кода, банк считает переводом денежных средств с карты по реквизитам. Но эти платежи засчитываются для выполнения первого условия для повышенного кэшбэка по карте.

− Бонусный счет может быть аннулирован, если в течение последних 9 месяцев нет операций по счетам в банке.

Проценты на остаток и комиссии

✚ Можно открыть накопительный счёт «Копилка» и получать по нему 9% годовых (если сумма остатка больше или равна 10000 рублей). Проценты начисляются ежемесячно на минимальный остаток, который был в течение месяца.

Выплачиваются проценты в последний календарный день текущего месяца. За первый неполный календарный месяц проценты начисляются на среднемесячный остаток.

✚ Бесплатное снятие наличных в любых банкоматах «Открытия» и банков-партнёров. Лимит — 300 тысяч рублей/день и 1 млн 200 тысяч рублей/месяц.

✚ В рамках «Системы быстрых платежей» можно бесплатно переводить по номеру телефона 100 тысяч рублей/месяц. Свыше этой суммы взимается комиссия в размере 0,5% от суммы перевода (не более 750 рублей).

✚ Переводы внутри банка и переводы в другие банки по реквизитам счета — 0 рублей.

✚ Opencard можно бесплатно пополнить с карт других банков через интернет-банкинг и мобильное приложение «Открытия». Также на карту можно внести наличные в банкоматах «ФК Открытие», «Альфа-Банка» и «Промсвязьбанка».

− За снятие наличных в банкоматах непартнёрских банков взимается комиссия в размере 1% (минимум 299 рублей). Если последние три и более месяца вы получали на карту зарплату, то комиссии за снятие не будет.

− На остаток средств на счёте карты проценты на начисляются.

− Любой внешний перевод по реквизитам другой карты облагается комиссией в 1,50% (минимум 50 рублей).

− При пополнении карты наличными через кассу банка на сумму меньше, чем 200 тысяч рублей, вам придётся заплатить комиссию в 500 рублей. Если сумма больше, то комиссии не будет.

Остальное

✚ Заявка на карту можно подать через официальный сайт банка «Открытие», идти в банк не нужно.

✚ Карта доставляется бесплатной курьерской службой банка во все города России в течение нескольких дней после одобрения заявки.

✚ Opencard доступна от двух платёжных систем — VISA и «МИР».

✚ К каждой основной карте можно выпустить до пяти дополнительных, но каждая из них обойдётся вам в 500 рублей.

✚ Opencard можно управлять и через интернет-банкинг, и через мобильное приложение.

Статус «Плюс»

✚ Статус «Плюс» выдаётся в том случае, если на всех ваших счетах, включая вклады, на конец конкретного дня находится на менее 500 тысяч рублей.

✚ Этот статус увеличивает базовый кэшбэк за любые покупки с 1,5% до 2%.

✚ Также увеличивается лимит месячного начисления кэшбэк — с 3000 баллов до 5000 баллов.

Вывод

Opencard занимает 7 место в рейтинге лучших дебетовых карт с кэшбэком 2023 года. Её можно отлично комбинировать с Black, «СберКартой» и другими картами, имея гарантированной 1,5% кэшбэк.

(29 оценок, средняя - 4,03)

(29 оценок, средняя - 4,03)

Проанализируйте карту My Life от УБРиР. Остальные карты и рядом не стояли. 5% на ЖКХ и онлайн покупки постоянно и ничего выбирать не нужно.

ТОЧНО! Полностью с Вами согласна! Только выбирать нужно каждый месяц теперь, но категории из месяца в месяц НЕ МЕНЯЮТСЯ! Даже на покупки продуктов онлайн 5% — и в магазин ходить не надо!!! СУПЕР КАРТА! РЕКОМЕНДУЮ! Тинькофф и рядом не стоял. А уж про СБЕР вообще молчу. Сейчас тестирую доп. опцию БОЛЬШЕ ПЛЮСОВ, по ней процент по накопительному счету выше — замена процента на остаток по карте, т.к. у УБРИР его нет — это ЕДИНСТВЕННЫЙ МИНУС этой карты пока.

Никогда не понимал зачем оформлять Black и Сберкарту. (Сколько не спрашивал у знакомых, единственный плюс Тинькоффа — классное моб. приложение, а про Сбер — вообще тишина).

Поэтому довольно странно, как по мне, видеть их на первых двух местах в рейтинге…

Что лично меня смущает:

1) Не понимаю, как обслуживание дебетовой карты (Стоимость годового владения картой), в принципе, может быть платным.

2) У Black множество категорий повышенного кэшбэка, но, например, ЖКХ в них нет.

3) Довольно низкий % на остаток по счёту (да, можно его увеличить с платной подпиской, но он всё равно будет ниже ключевой ставки ЦБ на сегодня)

4) По Сберкарте (кроме вышеперечисленного) всё упирается в их Экосекту/систему.

1) Black легко можно сделать бесплатным в обслуживании.

2) ЖКХ в повышенных так же нет в 99% других банков. Более того, в большинстве других банков в повышенных так же нет и супермаркетов, а у Тинькова хоть иногда, но бывают.

3) Это верно, но у кого много денег, то хранят их обычно в других банках, но картой пользуются Тиньковым.

5) По Сберу полностью с Вами согласен. Вроде бы в последнее время они значительно улучшили проценты по своим «спасибкам», но интересный факт в том, что большинство пользователей Сбера даже не регистрируются в этой программе.

Блэк от Тинькоффа удобен тем, кто привык постоянно пользоваться только одной картой, а не менять карты по акциям каждые 3 месяца. Но даже если у кого много карт, то они все равно используют Блэк как транзитную карту с его практически безграничными лимитами по бесплатным переводам. Да и по максимальным ставкам кэшбэка Тинькофф даст фору любому другому банку. Например, недавно, у меня и у супруги в спецпредложениях было 20% кэшбэка на покупки в Яндекс Маркете. Или любой пользователь мог получить 50% кэшбэка за покупку на ОЗОНе в игре «5 букв». Или прямо сейчас действует кэшбэк 20% на покупку «Nescafe» (плюс много других товаров) в любом магазине. У каких еще банков Вы встречали кэшбэки подобного уровня?

1) Но вопрос же был в другом — почему нужно что-то делать, чтобы бесплатно пользоваться своими деньгами?

Да, предложения по кэшбэку отличные, но сколько Вы реально получили с них кэшбэка (в рублях)?

PS: Ко мне в гости на Новогодние праздники зашёл племянник. Он использует только Black, поэтому просто не мог не затерзать его вопросами по кэшбэку. Но, т.к. мы потратили разное количество денег в 2022 году, то пришлось рассчитать средний кэшбэк за каждые потраченные 10 тыс. руб.:

Он (Black) — 227 руб.

Я (всё, кроме Black) — 267 руб.

И тут у меня дилемма — либо племянник «подзабил» на кэшбэк Тинькоффа, либо сам кэшбэк оказался не таким уж и выгодным на длинной дистанции (календарный год)…

1) Ничего не нужно делать. Те кто получал Тинькофф по акции по реферальной ссылке, то у них изначально обслуживание бесплатно без всяких условий. Все остальные могут в 2 клика мышкой перейти на бесплатный тариф 6.2 , там так же обслуживание бесплатно без всяких условий.

2) У меня Тинькофф самая выгодная карта по кэшбэку в процентном соотношении. Например, в этом месяце уже накапало 1066 баллов кэшбэка за всего 4 покупки на общую сумму 7395 рублей. Таким образом средний кэшбэк получился около 14%. В прошлом месяце было еще лучше — кэшбэк 1688 рублей за 4 покупки на общую сумму 5201 руб, итого средний кэшбэк более 32% При этом карта Тинькова далеко не основная у меня. В основном все покупки я делаю через карту АкБарса с 10% на все, а Тиньковым расплачиваюсь только по спецпредложениям от 10%. Например, в прошлом месяце Тинькофф давал 50% кэшбэк на покупки на Озоне и 23% на заправки через собственный сервис Топливо. В этом месяце давал 20% на покупки через ЯндексМаркет и еще несколько предложений от 10%. Таким образом по эффективности кэшбэка у меня Тинькофф на первом месте (от 10% и выше).

1) Ок, вижу тут нет взаимопонимания))

2) Вот, это уже ближе к истине. Сравнивая Вас и племянника, пришёл к следующим выводам:

А) Тинькофф выгоден, если использовать его только для спецпредложений/повышенных кэшбэков и невыгоден при остальном использовании (где кэшбэк 1% на всё за каждые 100 руб.)

Б) Выгоду можно увеличить, если на один «семейный» бюджет будет несколько карт (как, например, у Вас с женой).

В) Для максимальной выгоды необходимо будет покупать в нужное время в нужном месте, например, Я.Маркет.

В итоге у Вас получился отличный кэшбэк за пару месяцев, а вот у племянника всего одна покупка из спецпредложений в районе 3 тыс. руб. с куда более скромным кэшбэком.

Для себя лично определил Black как весьма ситуативную карту, понимаю, что не получится её использовать также эффективно как у Вас в силу разных причин (вышеуказанного).

PS: А вот карта АкБарса с 10% на всё — это уже куда интереснее, жаль, что ни про неё, ни про сам банк ничего раньше не слыщал… А, если не секрет, откуда Вы берёте информацию по таким предложениям (а то тема тут полуживая), и чем планируете её заменить (насколько понял февраль последний месяц по акции в АкБарсе)?

Все верно, любую карту лучше использовать только в повышенных категориях или по спецпредложениям, а для этого надо иметь набор карт, чем больше, тем лучше, но одна из них точно должна быть Тинькофф ))

По АкБарсу так же верно, акция там до конца февраля (если не продлят). В марте уже планирую получить Вездедоход от Почтабанка. Там кэшбэк 10% на супермаркеты, но список МСС расширенный, можно 10% еще получать, например, с ОЗОНа или Алиэкспресс. Акция для новых клиентов на 90 дней, таким образом, если получать в середине месяца, то хватит на 4 периода (вторая половина первого месяца, два полных месяца и первая половина четвертого месяца).

Советую зарегистрироваться на форуме (ссылка сверху справа в шапке этого сайта), там есть раздел «Дебетовые карты» и там периодически я и другие форумчане выкладывают новости про хорошие карты с большим кэшбэком.

Перепробовал разные карты, в итоге остановился на мтс кэшбэк лайт мир. Да, виртуальная, но я все равно телефоном через мир пэй все оплачиваю. И кэшбэк там реально можно хороший получить (у меня 8-10%), плюс еще бонусы от партреров мир капают.

Забыли только написать, что кэшбэк там бонусами МТС и потратить эти бонусы можно только внутри МТС (на оплату связи или покупки в их салонах).

Tinkoff Black при оформлении по реферальной ссылке будет бесплатное обслуживание навсегда.

Раньше было только 3 месяца бесплатного обслуживания, затем заменили на 2 месяца, но с бесплатной подпиской Pro, теперь сделали бесплатным обслуживание навсегда и не нужно будет потом переходить на специальный тариф 6.2

Но повторюсь, это только при заказе по реферальной ссылке, опубликованной сверху в статье.

UnionPay Gold от «Солидарности» с 1 декабря перестал начислять кэшбэк на все покупки (( Надеемся, что это временно, так как в прошлом году он так-же делал перерыв в 2 месяца, но потом возобновил свою акцию с 5% кэшбэка на все покупки.

А сейчас все еще действует акция по картам UnionPay «Вездедоход» от «Почта Банка», где так-же можно получать 5% кэшбэка на все покупки (включая ЖКХ) за вычетом первых 10 т.р. И помимо этих акционных 5% банк начислит еще собственные 1% или 3% (в зависимости от категории). Итого общий кэшбэк до 8% почти на все покупки.

На данный момент UnionPay Gold от «Солидарности» дает 3% кэшбэка на все супермаркеты и, в рамках акции, 20% кэшбэк за покупки на ОЗОНе и поездки на Яндекс.Go на сумму не менее 7 000 руб. накопительным итогом.

Акция длится с 01.02.2022г. по 30.04.2022г. Максимальный кэшбэк 5000 рублей за каждый календарный месяц в период действия акции.

По ссылке 2 месяца обслуживания, а не 3

Да, действительно, Тинькофф по ссылке сейчас дает только 2 месяца бесплатного обслуживания вместо трех, но зато это будет бесплатное обслуживание с подпиской Tinkoff Pro (повышенный ПНО по карте и накопительному счету, повышенный лимит переводов с карты на карту, комиссия на обмен валюты всего 0.5% вместо 1% и т.д.). А через 2 месяца можете отключить эту подписку и перевести карту на бесплатный тариф 6.2

Новая акция от «Тинькофф» банка для тех, у кого еще не было карт Tinkoff Black (или были, но договора расторгнуты до 31 декабря 2020г.)

Заполните заявку на оформление расчетной карты Tinkoff Black до 30 ноября 2021г. (включительно) и получите 15% на остаток по карте на сумму до 300.000 рублей до 31 декабря 2021г. Спешите, чем раньше подадите заявку, то тем больше времени будет действовать повышенный ПНО.

Почитай внимательней при каких условиях 15%, там не все так просто

Ну так расшифруйте, если сами внимательно читали, я думаю, что всем интересно будет. Но на самом деле у Тинькова всегда были простые и понятные условия (в отличие от других банков).

Вы все заблуждаетесь! В этих банках только процент вымокий, а рублях это это мало, там ограничение стоит. Например у Тинькофф ограничение 3000 р в месяц. А вот в Альфабанке 5000! Дак какой банк выгоднее?

Конечно, Тинькофф )) Так как там 3000 рублей кэшбэка можно получить уже при тратах от 60 т.р., а в Альфе только при тратах от 150 т.р., а максимальный кэшбэк в 5000 руб. вообще только при тратах от 250 т.р.

Но если у Вас действительно такие большие траты по картам, то достаточно завести в семье 2-3 карты Тинькова и тогда при тратах от 180 т.р. уже можно будет получить 9000 р. кэшбэка.

Внимание! Акция от «Тинькофф» банка для тех, у кого еще не было карт Tinkoff Black (или были, но договора расторгнуты до 1 сентября 2021г.). Бесплатное обслуживание навсегда! Заполните заявку на оформление расчетной карты Tinkoff Black в период с 18 октября 2021г. по 31 октября 2021г. (включительно) и получите карту с тарифным планом ТПС 3.12 с бесплатным обслуживанием навсегда. Спешите, главное успеть подать заявку не сайте банка в этот период.

Сергей, подскажите, пожалуйста, какую карту лучше брать рублёвую или мультивалютную? Будет ли по ней процент на остаток без подписок (3,5 или 4%) и от чего это зависит? Может ещё какие-нибудь нюансы есть, которые нубу лучше знать прежде чем заказывать карту?

Сергей, тоже интересует этот вопрос про Tinkoff Black.

Берите обычную рублевую, из нее потом при желании можно сделать мультивалютную. Но, что бы не путаться между переключением счетов, для других валют я бы посоветовал в дальнейшем завести отдельную валютную карту.

Процент на остаток по карте сейчас уже 4% без подписки и 6% с подпиской на сумму до 300 т.р. Но нужно будет сделать покупок по карте более чем на 3 т.р.в месяц.

Лучше заказать эту карту сейчас до 31 октября, тогда обслуживание бесплатно навсегда. Если заказать после 1 ноября, то можно будет перейти на бесплатный тариф 6.2, но там процент на остаток будет начисляться, только если держать на карте более 100 т.р.

Спасибо, Сергей, думаю нужно заказывать, ведь кэшбэк на дороге не валяется)

Кстати, я тут посмотрел. По-видимому, отключить платные уведомления (59 рублей) по Тинькову нельзя?

Можно без проблем. У меня отключены.

И тинькофф, и хоум кредит существенно более клиентоориентированы, чем открытие с совкомом,который не может открыть лимит без подтверждения доходов даже на 1000 руб, хотя это, в целом, необходимо для нормального кэшбэка впоследствии.

Восточный пора удалить из рейтинга, т к банк отошёл к Совкомбанку, карты восточного больше не выдаются(

На 2 и 3 места предлагаю следующие карты :

-вездедоход union pay от почта банка. Юнион пэй даёт +5% до конца марта 2022 к текущему кэшбэку вездедохода (1-3%), то есть 6-8% кэшбэк, причём 6% получается на всё, но эта добавка идёт также после 5000. То есть получается улучшенный аналог акции банка солидарность под номером 5.

— польза от хоум кредита. Банк Также периодически проводит акции а-ля 10 % кэшбэк за вакцинацию и др.

— my life от убрир с его 5%на жкх при оплате на 5000. По акции до конца ноября 5% на онлайн покупки от 1000 руб. Желательно оформлять через backit.me)

И ещё как вариант своя карта от Россельхозбанка, 5% и 15% в заранее известных категориях, где есть одежда, строительные материалы, товары для дома, аптеки и пр. Минус — ограничение на повышенный кэшбэк. 1500 и 500,если не ошибаюсь.

В ближайшие месяц-два переработаем рейтинг. Ваши рекомендации проанализируем, благодарю!

😊 Есть ещё карта от скб банка, а также аналогичная программа лояльности у других банков этой группы (синара) , выбирается 3 категории из трёх групп, повышенный кэшбэк 3, 4 и 5% соответственно для каждой группы. Можно выбрать пакет, где 3% на супермаркеты и 4% на дом ремонт.

Скоба хороша (СКБ), но программа лояльности у них не постоянная, а обновляется каждые 3 месяца. Есть опасения, что в ближайшее время она закончится.

Россельхоз платит фантиками, которые очень трудно куда-то применить.

УБРиР уже раза 4 менял кардинально программу лояльности, не заслуживает доверия.

Хоум Кредит с его Пользой скоро продадут, ждем ухудшения в ближайшее время.

Почта банк только за счет акции UP вылезает. Сам банк очень так себе.

Все карты хороши «здесь и сейчас». Если взять промежуток времени от 1 года, то можно выкинуть почти все.

Поэтому, либо бегать каждые 1-3 месяца от банка к банку, либо выбрать более стабильные программы лояльности. А их всего две, к сожалению: Тиньков Блэк и Спасибо от Сбербанка 🙂

Программа лояльности у «Скобы» хоть и не постоянная, но в нынешнем виде держится (даже с небольшими улучшениями) с января 2020 года. Так что она вполне достойна этого рейтинга. Так же как и «Польза» и «Вездедоход». Кстати, по последним данным у «Вездедохода»из повышенного кэшбэка не вычитают 5000 рублей покупок, поэтому там на все покупки получается кэшбэк от 6% до 8% (даже на ЖКХ, если сможете оплатить).

поэтому и говорю — «здесь и сейчас». То есть надо ежемесячно обновлять этот рейтинг, либо оставить в нем только Блэк 🙂

По «UnionPay Gold» от банка «Солидарность» улучшили условия по кэшбэку. Теперь 5% кэшбэка будут начислять на все покупки до 100 т.р. в месяц. Раньше на первые 10 т.р. кэшбэк не начисляли, таким образом эффективная ставка была менее 5%. Сейчас снова вернули реальный 5% кэшбек на все покупки.

Единственное «но», это сделали новое условие в минимум 15 покупок в месяц. Но это очень легко выполнить, достаточно в любом супермаркете каждый товар оплачивать отдельным чеком, а не общим.

Здравствуйте

С банком Открытие не так всё плохо. По своему опыту пользования картами Открытия и Тинькова, я поставлю карту Открытия на первое место!!

Самое интересное,что мне смог предложить Тиньков за 1,5 года — это категория Аптеки 5%. Супермаркеты ни разу не выпадали. Покупки в аптеках плачу картой Тинькова, а все остальные оплачиваю ни картой, а смарт устройством с привязанной к нему картой банка Открытие.

При действующих сейчас условиях можно получить только до 2,5%.

Если оплачивать все покупки только картой получите 1%.

Будете платить смарт устройством с привязанной к нему картой + 1% (в итоге 2%).

Будете держать на счетах банка от 500 тыс + 0,5% (в итоге 2,5%).

Банк начисляет проценты только с полных 100р с округлением в меньшую сторону. От сюда за покупки менее 100р вы ни чего не получите.

Минимальный размер начисления бонусов 150. Максимальный 3000. Если будете держать на счетах банка от 500 тыс — максимум увеличится до 5000 балов

По счёту Копилка сейчас 4,5%. По срочным вкладам можно получить 6,5% сроком на 2 года, при условии получения процентов в конце вклада.

Ну вот Вы и сами расписали все минусы ОПЕН карты.

1. Если держать на вкладе 500.000 рублей под 6.5% (вместо 8% как в других банках), то мы уже будем терять 625 рублей дохода ежемесячно. Никакие +0.5% кэшбэка это не смогут компенсировать. Это раньше, когда банк давал 11% повышенного кэшбэка, то имело смысл держать там 500 т.р.

2. Что бы под 2% получить минимум 150 баллов кэшбэка, надо сделать покупок как минимум на 7500 рублей в месяц. Причем мелкие покупки до 100 рублей не будут учитываться. Если не выполнили, то кэшбэка не будет совсем.

Да и вообще, 2% кэшбэк (даже на все) это совсем не тот кэшбэк, ради которого стоит заводить карту. Простой расчет показывает, что лучше купить на 5000 рублей с кэшбэком 5% и 10000 рублей с 1% кэшбэком, чем все 15 т.р. с кэшбэком 2%. Но нужно все таки стремиться все покупки делать с кэшбэкои от 5% и выше. Благо, что таких карт сейчас много. Того же Тинькоффа можно оформить 2-3 на на разных членов семьи, тогда выбор категорий уже расширится. Так же по Тинькову рекомендуется сделать хотя бы пару покупок в нужной Вам категории (например, супермаркеты), тогда вероятность выпадения этой категории в следующем месяце так же возрастет.

1.В каком Банке вы видели 8% годовых по вкладу? У Тинькова проценты по вкладам ниже чем у Открытия.

2. Лучше не ограничиваться одной картой и делать покупки в повышенной категории 5% у Тинькова, а всё остальное платить картой Открытие 2% и не держать в нм 500 тыс. ради дополнительных 0,5%. Тиньков так же не начисляет кешбек на покупки меньше 100 рублей.

Делайте покупки на 5000 рублей с кэшбэком 5% у Тинькова и 10000 рублей с 2% кэшбэком у Открытия. И ваш доход будет больше.

3. Карту Открытия стоит завести, тем более, что она бесплатная. 500р за выпуск вернутся балами после суммы покупок 10000р.

Один минус — Тинькоф начисляет кэшбек рублями сразу на счёт, а Открытие балами, которыми можно зачесть покупку на сумму от 1500р. Но лучше получить в два раза больше и потратить попозже.

4. На данный момент у меня в Тинькове нет ни одной интересной для меня категории повышенного кэшбека. Мой знакомый владеет картой Тинькова уже более 3х лет, много делает покупок в Магните и ему ни разу не давали Супермаркеты или Магнит. Только Пятёрочка, в которую он покупок не делает.

1. Очень многие банки дают уже более 8% по вкладам. Например, банк «Солидарность» 8.5% (а с капитализацией выходит до 8.9%)

2. Абсолютно согласен, но в качестве второй (а может даже и основной) лучше использовать карту UnionPay Gold от того-же банка «Солидарность» по которой будет 5% на все покупки (вместо 2% от «Открытия»).

3. UnionPay Gold банка «Солидарность» абсолютно бесплатная при выпуске и кэшбэк возвращают живыми рублями, так же, как и в Тинькове.

4. Кстати, в Магните недавно была акция (с августа по октябрь), когда при оплате все той-же картой UnionPay Gold банка «Солидарность» можно было получить до 45% кэшбэка! На форуме есть отдельная тема про эту акцию.

такой бред от и до. да фигова польза и то лучше тиня. а он на 1м месте . автор что курил не ясно…

А чем принципиально лучше карта Польза, чем карта Тинькофф Блэк?

Так в том и дело, что Польза ничем не лучше Тинькоффа, хотя упорно пытается его копировать. Интернет Банк у Пользы убогий, не сравнить с Тиньковым, даже СБП в другой банк не работает. Овердрафт к карте не подключить, допку другой платежной системы не выпустить, мультивалютной карту не сделать. В повышенных категориях Супермаркеты отсутствуют от слова совсем и много других мелочей не в пользу «Пользы» (такой вот каламбур получился 🙂

Спасибо, познавательно.

Ну всё легко и просто объясняется — сунул рефку и доволен

«И получает по этой рефке 1000-2000 рублей в месяц, чем доволен, как слон».

Этот рейтинг написано сугубо для информирования, денег он практически не приносит.

Тогда логичнее предположить, что Виктор деньги от «Хоумкредита» получает, за безосновательное рекламирование «Пользы». Хотя «Польза» то-же неплохая карта, но никак не лучше Тинькоффа (как впрочем и все остальные карты рейтинга).

Обращаю ваше внимание, что С 1 августа 2021 года банк «Открытие» обновляет условия по программе лояльности МАКС https://www.open.ru/about/press/46426.

Теперь кеш-бек до 2,5% по основной программе и всего лишь до 6% по выбранным категориям.

Отличительная особенности, что если вы будете платить картой, то больше 1% кеш бека не получите. Упор сделан на оплату всего и вся только смарт-устройством!!!

Процентная ставка по счёту моя копилка сейчас 4,5%

Внесите коррекцию в данный рейтинг.

Да, Вы совершенно правы. Мы с мужем пользовались картами Открытия. Я была на 3 % за все покупки, а муж на 11 % по ГСМ. Было очень удобно. А мужу ещё и очень выгодно, не смотря на низкий процент по вкладам, ведь для получения полного кеш-бека, на счетах должно быть не менее 500 т.ыс руб.

Сейчас по факту с августа 2021 г. на кэш-беке мы получаем копейки. У меня стал 1 % вместо 3 %. Чего добился банк таким резким снижением? Я оформила карту Тинькофф и более половины покупок вывела туда. Почему не все? Потому что бонусов осталось 1200, а реализовать можно только с 1500. Придется добить до этой суммы. Второе, что я сделала — вывожу деньги со счетов этого банка. Теперь не вижу никакого смысла хранить деньги у них под столь низкие проценты, если есть предложения гораздо выгоднее. Открытие разрушил свою привлекательность по банковской карте.

Я так же как и вы хотел распрощаться с Открытием, но нет вариантов лучше. И не настолько всё плохо как вы описали. Сейчас у Открытия доступен вклад под 6,5% при условии получения процентов в конце вклада сроком 2 года. По счёту копилка 4,5%.

У Тинькова по вкладам проценты ниже!!!

Я сейчас получаю кешбек 2,5%. Делаю все покупки только смарт-устройствами. Для этого мне пришлось купить платёжный брелок для мамы и смартфон поддерживающий технологию NFC.

Брелком платить так же удобно как и картой, но к нему можно привязать только Mastercard. А телефоном платить не удобно, но кату VISA можно привязать только к смартфону.

Если вы не хотите держать в банке Открытие 500 тыс, то оплачивая покупки смарт-устройствами будете получать кешбек 2%, а это в 2 раба больше чем в Тинькове.

У меня есть карта Тинькова и самое интересное,что мне выпадало по категориям это Аптеки 5%. Покупки в аптеках оплачиваю картой Тинькова. Супермаркеты мне не выпадали ни разу, хотя карта у меня уже полтора года.

Внимание! Акция от «Тинькофф» банка для тех, у кого еще не было карт Tinkoff Black (или были, но договора расторгнуты до 1 мая 2021г.). Бесплатное обслуживание навсегда! Заполните заявку на оформление расчетной карты Tinkoff Black в период с 21 июня 2021г. по 30 июня 2021г. (включительно) и получите карту с тарифным планом ТПС 3.12 с бесплатным обслуживанием навсегда. Спешите, главное успеть подать заявку не сайте банка в этот период.

С 1 июня новые тарифы для карты «UnionPay Gold» банка Солидарность». Теперь кэшбэк не начисляется на первые 10 т.р. покупок (ранее не начисляли на первые 5 т.р.). Далее по прежнему кэшбэк 5% на все покупки с максимальным лимитом 5000 рублей кэшбэка в месяц. Поэтому сейчас карта остается выгодной только при больших тратах от 30 т.р. в месяц.

Еще добавили 2 условия бесплатного обслуживания — держать не менее 50 т.р. на накопительном счете или открыть любой вклад.

Всем, кто оформит карту Tinkoff Black до 30 апреля 2021г., банк удвоит кэшбэк на все покупки сделанные до 31 мая 2021г. Например, если Вы купите в повышенной категории с 5% кэшбэком, то через месяц банк выплатит еще дополнительно 5%, если покупка по спецпредложению 15%, то будет 15% + 15% кэшбэка. Максимальный размер дополнительного кэшбэка 3000 рублей на весь период акции.

Только для новых клиентов или кто уже расторгнул договор до 01.01.2021г.

Кэшбэк +2% кэшбэк за любые онлайн-покупки. До 11% кэшбэк в категории и до 1% за все остальное ИЛИ 3% за все покупки: 1% на сумму покупок от?; 1% при оплате услуг онлайн от?. 1% при минимальном остатке по карточным счетам от 100 000 ?

Если речь про ОПЕН карту от банка ОТКРЫТИЕ, то у них минимальный размер начисления кэшбэка 100 баллов за месяц. Таким образом, если у Вас выбрана категория 3% на все, то нужно тратить по карте более 3400 руб. в месяц, можно частями и не обязательно только онлайн.

В 11% категории достаточно уже потратить 1000 руб, что бы начислили кэшбэк, но если покупки с 1% кэшбэком, тогда уже нужно тратить по карте от 10000 руб в месяц.

Всем, кто оформит карту Tinkoff Black до 14 февраля, обслуживание карты будет бесплатным навсегда!

Подскажите пожалуйста максимальный лимит баллов кэшбэка Халве?

Максимальный лимит кэшбэка — 5000 баллов за расчетный период.

Иная ситуация по карте УРАЛСИБА: 1% на все начисляется при любых тратах, а вот 3% по повышенной категории можно получить только при определенных тратах.

Акция с 10% ПНО в Тинькове уже закончилась, но зато банк Восточный поднял ПНО по накопительному счету с 5% до 6.5%

Тепло от Восточного изменили условия,если у вас не зарплатный или пенсион. Проект,то кэшбека не будет .

Но это не относится к карте «БАЗОВАЯ», там пока все по старому.

Добрый день!

А что значит «Существуют только одна возможность сделать карту бесплатной — открыть вклад на 1 млн рублей» для Солидарности? Если она бесплатна при тратах от 7000?

Скорее всего упоминание про 1 млн. осталось от описания старой карты, когда она еще была платной. С тех пор там было еще несколько изменений:

1. С 1 сентября банк Солидарность по картам Union Pay начисляет 5% кэшбэка уже за вычетом 5000 рублей (было 3000 рублей).

2. ПНО сейчас 5%, а не 5.5%

3. Банк уже подключился к СБП

4. Выпуск дополнительной карты UnionPay сейчас стоит 500 руб, а не 400 руб.

У Тинькова новая акция — всем новым клиентам при получении карты Black до конца года 10% годовых на остаток (максимум до 300.000 рублей). Если у вас еще нет этой карты, то самое время получить. Если еще нет, то можно завести еще одну на жену/мужа/детей/родителей.

Если в халве онлайн через gpay оплатить, то сколько 6% будет?

2%, так как онлайн-оплата. Всё, что больше — только через курьера, причём он должен быть от магазина.

УБРиР «ПОРА» — всё.

С 1 октября кешбэк можно получить, только если сумма покупки в Рубрике (повышенный кешбэк) равна удвоенной сумме покупок вне Рубрики (где кешбэк 1%). Плюс поменяли условия %% по Рубрикам.

Карту надо закрывать, положить на полку не получится, т.к. будет комиссия через полгода.

Вчера общалась с банком на тему закрытия карты. Сказали, надо написать заявление на закрытие, заверить нотариусом и отправить в Екатеринбург. Полный бред. Иначе через полгода будет начисляться комиссия, даже с нулевым остатком по карте

У Вас в городе нет их отделения?

Кажется, пришло время вычеркивать карту Пора из всех рейтингов. новые условия с 1 октября — просто бред сумасшедшего. как говорится, без комментариев https://www.ubrr.ru/sites/default/files/pravila_programmy_loyalnosti_pora_s_01_10_2020.pdf

Добрый день! Вот и пришла пора ухудшить(усложнить) условия по Opencard. Теперь нужно не 100к держать а 500к, зато где угодно(вклад, счет, копилка), но проблема в том что условия у Банка для вклада не очень привлекательные + нет остатка на счет. Если не соблюдать условия, то теряете 5% или 1 % (завит от условий кешбэка). Я ее использовал для АЗС и было просто супер получать 11% обратно. Может кто подскажет какую карту оформить где на АЗС есть кешбэк 10 и более %?

Можно посмотреть на сайте mcc-codes.

Много карт, дающих до 10% на АЗС MCC 5541, например:

Generation от Ак Барс Деб 10% Транспорт

Кэшбэк – опция За рулём от Банк Восточный Кр 10% Автозаправки

Карта с большими бонусами от Сбербанк Деб 10% АЗС

Максимум+ от ОТП Банк Деб 10% АЗС (сентябрь)

Универсальная карта от АТБ Кр 10% Автокарта (10%) Выб

Tinkoff Drive от Тинькофф Банк Деб Кр 10% Топливо

Только и по этим картам то же есть подводные камни:

Generation от Ак Барс — платная 149руб в месяц.

По кредитке Восточного надо минимум 10.000 рублей в месяц потратить, иначе кэшбэка вообще не будет.

Tinkoff Drive — надо обязательно делать покупки в других категориях (не менее 20%). Так же обмен баллов на АЗС с коэффициентом 3:2 (но можно обменять 1:1 на покупки запчастей и СТО).

Самая оптимальная получается Универсальная карта от АТБ — но она кредитная.

Если нужна все-таки дебетовая, то можно еще рассмотреть «Движкарта» от банка Александровский. Бесплатное обслуживание, базовый кэшбэк 5%, но легко можно сделать 10% (+2,5% при наличии вклада от 30 000 рублей и +2,5% при наличии остатка на карте от 30 000 рублей в течение расчетного месяца).

У АТБ есть просто дебетовая Cash back карта c хорошими условиями

Это она раньше была с хорошими условиями, но недавно по ней ввели обязательные траты в 20.000 рублей в небонусных категориях, поэтому теперь она потеряла всякий смысл. По кредитной карте «Универсальная» такого условия пока нет.

С 1 сентября яндекс плюс от альфы поменял условия оказывается и не уведомил об этом, смотрел обзор на ютубе от канала агрессивный банкир

Эта новость есть на нашем Форуме — милости просим 🙂

С 1 сентября банк Солидарность по картам Union Pay будет начислять 5% кэшбэка уже за вычетом 5000 рублей (сейчас вычитает 3000 рублей). Таким образом, если потратить по ней 25.000 рублей, то итоговый кэшбэк будет 1000 рублей или 4%. Но это все равно выше, чем дают другие банки «на всё».Плюс по картам сохраняется 5.5% ПНО без всяких условий с ежедневным начислением процентов, что так же является одним из лучших показателей среди банковских карт.

Подскажите, пожалуйста, кто знает, стыкуется ли райфа «кешбек на все 1.5%» с кешбек сервисами?

Должен. А что, есть какие-то сомнения?

Можно по подробнее про перевод с Яндекс карты через СБП. Не могу найти как подключить

Насколько мне известно, через СБП можно только пополнить Яндекс-кошелек, обратно вывести через СБП нельзя.

Знатоки-финансисты, остались ли карты на рынке с кэшем до сотого округления, то бишь до копеек?) И каковы там условия? Вроде как у Газпрома есть?

Таких карт много: все карты от РНКО «Платежный Центр» (Ozon Card, Beeline Card, Кукуруза), OPENCARD, карты ОТП-банка и другие. Но по-моему, карты в первую очередь надо выбирать по другим свойствам (категории повышенного кэшбэка, его размер, лимиты, стоимость обслуживания), именно это приносит максимальную прибыль. А округление до копеек в итоге, экономит всего лишь несколько рублей в месяц.

еще Райф кешбек 1,5% «на всё»

Всем Доброго! Подскажите, пожалуйста, чем плохи «знаменитая» ХКБ «Польза» и обе карты от Райфайзена, что не попали в рейтинг?

Самый главный минус «Пользы» это я так понимаю минимальный лимит конвертации бонусов 500 баллов, ну и условия для бесплатного обслуживания?

Добрый день.

ХКБ сравнительно недавно сильно ухудшил свою «Пользу», у них почти все клиенты-кашевары сбежали, т.к. такие же условия можно найти дешевле. Например, тот же Тиньков Блэк.

Райф «Все сразу» 5% — на самом деле не всё и не сразу. И не 5%. Копить около 1,5-2 лет на кешбэк около 3,9%. Здесь при тратах от 75 тысяч в месяц лучше Уралсиб «Прибыль» (вывод после 1млн трат) или Ситибанк «Приорити» (вывод после 1,5 млн трат) — у обоих честные 5%.

А вот райф 1,5% — вполне себе карта для ежедневных трат.

Кстати может я неправильно понял, но в Райф 1.5% вся суть в том, что там на деле выходит кешбек в рублях 1%, соотношение 1балл=2рубля, вот такая вот хитрость😕 Ну и остаток на счет только на вкладе, причем по минимальной сумме в месяце.

Нет, там честно рублями 1,5%. Никаких баллов. ПНО нет, но есть вклады и накопительные счета. По накопительным верно — расчет по минимальному остатку за месяц. Это карта часто для кешбэка в тех местах, где у вас нет повышенного кешбэка по другим картам.

Если интересует кешбэк «на всё», то надо смотреть по Вашим тратам в месяц.

Две премиалки я описал выше (Сити и Уралсиб).

Есть еще Открытие с 3% на всё с легкими условиями или 4% с условиями потяжелее.

Или Альфа карта с преимуществами 1,5% на все при тратах от 10к.

Всем привет!

Был в отпуске, но мало что изменилось 🙂

ЦБ понизил ключевую ставку до 4%.

Тиньков как всегда первым понизил ставки по вкладам и ПНО. Так, по Блэку ПНО с 4 августа будет 3,5%.

Остальные банки скоро подтянутся! 😉

сам себе отвечу. Тиньков еще немного ухудшил свою карту:

С 27 августа 2020 года — 0% кешбека за онлайн и офлайн покупки авиабилетов по всем картам банка, кроме покупок на сайтах «Аэрофлот», S7 Airlines, «Победа», Utair, «Уральские авиалинии», а также кешбэк будет от 3% при покупке на сервисе Тинькофф-Путешествия.

Открытие обещает ещё какие-то изменения в кэшбэк программе, надеюсь на справедливые, а то просто смешно:

+2% положи на телефон 10 рублей

+1% не трать 100000 рублей на счету

Халва теперь для не партнеров начисляет 1% только если сумма покупки > 1000₽

Пора ее еще в рейтинге вниз опускать 🙂

По open card изменились условия с 1.07.2020

Благодарю, Денис!

С 1 июня ещё урезали Халву.Сейчас что бы получить кэшбэк в магазинах не партнёрах надо покупку делать на 1000 рублей и больше.

а еще перестали начислять кешбэк за покупки в Кристалл, как раньше перестали начислять в Метро и Цифровые Технологии

По-моему, от 1000 давным-давно было, по крайней мере в статье эта инфа есть, а я обновлял инфу по «Халве» месяца 1,5 назад.

К вопросу о дебетовой Халве: жена по моей реф.ссылке оформила заявку и без проблем получила дебет в ближайшем отделении. Накладка была только одна — сразу после создания интернет-заявки позвонил мальчик и услыхав, что кредитка не нужна, стал уверять, что дебет просто так не дадут и надо открывать вклад и пр. на что был вежливо послан. В отделении тоже напряглись из-за дебета (явно бонусы за кредитку повыше дают), но оформили без проблем и условий, а самое главное быстро (10мин) и без всяких справок и проверок чистоты ануса.

Много покупаем, лично и по работе, лимита 5000 в месяц стало не хватать, поэтому решили завести еще одну халву. По мне, так скидка 6% на электронику у крупнейшего ритейла — это просто киллер-фича этой карты, т.к. в этой категории много товаров, которые и без скидок продаются на границе рентабельности или на которые найти скидку очень сложно (те же айфоны), плюс не забываем, что 6% действуют поверх абсолютно любых скидок магазина. Да, условия ухудшили, заставив покупать от 10к, чтоб получить 6%, но всё равно карта осталась очень выгодной для крупных покупок.

Если речь идет о М-Видео, то у них вроде как есть 3% скидка за онлайн оплату. Таким образом гораздо выгоднее оплачивать другой картой с 5% кэшбэком (Тинкофф, Восточный и т.п.) онлайн +3% скидка, итого 8% экономии, тогда как по Халве только 6%. И условия по этим другим картам гораздо мягче, нет необходимости каждый раз делать покупку от 10.000 рублей.

Если выбираешь онлайн-оплату, то нельзя применить промокод или списать бонусы (работает либо то, либо то). Поэтому, если покупка не к спеху, то лучше дождаться промокода и применить его, а не получать 3% за онлайн-оплату.

У «М.Видео» можно кинуть товар в корзину и оставить его там, в течение пары дней придёт промокод на 500 рублей. Это выгоднее 3% за онлайн-оплату.

кинуть товар в корзину и не покупать — довольно известный лайфхак 🙂 Работает практически у всех магазинов — либо промокод присылают, либо цену уменьшают. Делаю так не Беру! или Гудз.

А на Гудс что дают за это?

на гудз приходит письмо со ссылкой на тот же товар, но с меньшей ценой. Называется ГЛЦ — гарантия лучшей цены.

Понял, благодарю!

Ситилинк, М-Видео, Эльдорадо, Мегафон, Связной. Только то что вспомнил сходу и чем пользуюсь часто. В том же Мегафоне нередко мелькают топовые айфоны по приятным ценам и еще приятнее с них скидку 3-5к получить. Ситилинк постоянно ДНС демпингует, там бывают очень интересные предложения + свои скидки, бонусы, промики. М-Видео в зоне моего интереса лишь недавно появилось, раньше тоже самое в Эльдорадо почти всегда было дешевле, поэтому любовь многих к м-видео не понимаю.

Тут как повезет. Я при покупке первым делом мониторю яндекс.маркет. Если у небольшого магазина товар значительно дешевле, чем в том же М-Видео, конечно выгоднее купить в небольшом, чем кешбэк крутить. Если с кешбэком выгоднее, то опять надо подумать, чем платить. Для меня М-Видео идеально, если в Тинькове категория «Дом, Ремонт» 5%. Беру! покупаю с Альфа Яндекс.Плюс 5%.

С Халвой у меня сразу не сложилось, а сейчас условия стали совсем замороченные, поэтому нет 🙂

Ну это само собой. Ставится цель, смотрится рынок, выбирается наиболее выгодный вариант по сочетанию цены/скидок/бонусов/кэшбэков.

М-Видео давно уже купил Эльдорадо, поэтому цены там сейчас одинаковые. Кроме этого в М-Видео действует гарантия лучшей цены, там можно кинуть ссылку на те-же самые Ситилинк, ДНС, Мегафон, Связной и т.д., они продадут по той-же самой цене.

Кто кого купил давно известно, вопрос в позиционировании на рынке. Эльдорадо дешевле, М-Видео дороже, именно после того как они друг друга купили так и стало. Сейчас немного начало выравниваться.

Гарантия лучшей цены в Эльдорадо, мне кажется, появилась еще раньше чем в М-Видео, более того, они дают скидку то ли 10, то ли 20% от разницы в цене, я таким образом пару раз очень выгодно там закупился, когда разница в цене действительно была большая.

Ну и да, далеко не всё есть в М-Видео, что есть в Ситилинке и др. магазинах, чтоб целиком на гарантию лучшей цены полагаться.

П.С. Кстати не знаю, может в Москве или каких еще крупных городах в М-Видео и похожи цены с Эльдорадо, я сужу по своей деревеньке — закупаясь всякой техникой последние несколько лет и сравнивая цены тут и там перед покупкой, М-Видео в 90% случаев выходило дороже.

У меня просто ещё с 2010-х сложилось стойкое ощущение, что в «Эльдорадо» товары от брендов попроще и качество плохое соответственно, тогда как у «М.Видео» делает ставку на качественные бренды + сейчас ещё и Premium-бренды появились.

Да хватит вам, всё из одного места подвозят. Ну может китайских брендов в эльдорадо побольше было когда-то, хотя сейчас уже думаю одинаково. В остальном — айфоны за 100тыщ обе сети продают. 🙂 Ну и потом — телек и микроволновка Эленберг у нас в семье до сих пор трудятся на даче, а им уже по 15 лет. Это был суббренд эльдорадовский еще когда о китайских брендах особо не слыхивали.

6% в «М.Видео» получаете при оплате по телефону курьеру?

Не пробовал. Город маленький, услуги курьера нужны редко ) Да и м-видео не часто пользуюсь. В карантин они и так работали, самоизоляция у нас очень условная была

Понял, просто у меня как раз наоборот — «М.Видео» жутко далеко, приходится доставку ждать.

С 1 июля по OpenCard:

Вместо 3 условий повышенного кэшбэка останутся только 2 условия (вместо первых 2 условий сделали одно):

1) осуществлять платежи или внешние переводы в мобильном и интернет-банке на любую сумму не менее 1 раза в месяц — кэшбэк составит 2% за всё или 6% в выбранной категории + 1% за остальные покупки

2) Поддерживать ежедневный минимальный остаток на всех карточных счетах, открытых в банке «ФК Открытие», за отчётный месяц в 100 тысяч рублей или более даст прибавку +1% за всё или +5% в выбранной категории (это условие оставили без изменений).

Также изменится лимит кэшбэка. При выполнении 1-го условия начисление составит от 100 до 3000 бонусных рублей (ввели минимальный лимит в 100 бонусов), при выполнении 2-го условия лимит начисления расширяется до 5000 бонусных рублей.

И снятия наличных в банкоматах непартнерах будет бесплатным только до 10 000 рублей в месяц; при превышении лимита будет взиматься комиссия 1% (минимум 100 руб.). Раньше было бесплатно для любых сумм.

Благодарю, Сергей!

Кто нить пользуется это картой?

Я пока не пользуюсь, но возможно начну с 1 июля (так как условия стали более легкими). Что бы не морозить 100т.р. можно завести долларовую карту и положить на нее 1500$ или завести кредитную карту, тогда можно 100т.р. не морозить.

Читал отзывы ,что у них авторизация покупок может доходить до 7 дней аж, эт напрягает

Ну если категорию не менять каждый месяц, то ничего страшного ,кэшбэк засчитается следующим месяцем.

а какие категории? ЖКХ есть?

Категории остались прежними (выше в рейтинге есть ее описание). ЖКХ нет 🙁

С 1 июля очень много банков меняют программы лояльности. Следите за Вашим банком!

Из самого обсуждаемого:

РСХБ Карта Хозяина меняет программу на «Урожай» — убрали Телеком 10% и фантики вместо рублей.

МТС Кешбек отменяет супермаркеты.

МИнБ Варежка (пенсионерам) супермаркеты 3% вместо 5% и кешбэк не более 1000Р в месяц

«МТС Кешбек отменяет супермаркеты» — ухахаха… 🙂

Ну, теперь хоть не надо думать, куда деть эти деньги с «МТС Кэшбэк » 🙂

Благодарю, Евгений!

Более подробно про МТС:

Повышенный кэшбэк будет начисляться при оплате товаров и услуг в категориях «Аптеки», «АЗС», «Развлечения»:

Кэшбэк 5% от cуммы покупки по картам MTS CASHBACK на пластике и виртуальном формате.

Кэшбэк 3% от суммы покупки по карте MTS CASHBACK Lite.

Кэшбэк за остальные покупки по картам составит 1%.

С 5 июля 2020 года кэшбэк округляется до целого значения в меньшую сторону на картах линейки «МТС Деньги Weekend»

Теперь в Сбербанк можно переводить до 1,5 млн рублей в месяц без комиссии — по номеру телефона. При этом лимит бесплатных переводов на карты других банков не расходуется.

Для этого попросите получателя подключить входящие переводы через Систему быстрых платежей в приложении Сбербанк Онлайн.

Инструкция как это сделать — здесь

Немного уточню: «до 1,5 млн рублей в месяц без комиссии» — это относится только к Тинькову, из остальных банков лимиты гораздо скромнее 🙂

осталось найти 1,5 млн.

Здравствуйте, тут есть знатоки, кто пользуется дебетовкой ЯндексПлюс от Альфы? Вопрос по приложению, оно МСС показывает при покупке? И кэш в режиме реального времени? Или он только по окончанию расчетного периода просто суммой зачисляется?

Показывает и МСС и кэш в режиме реальном времени

MCC показывает после авторизации (через 2-3 дня).

% кешбэка показывает после подтверждения со стороны альфы (еще 3-5 дней).

Зачисление кеша на счет — 15-го числа.

Спасибо) а как там карту Сбера привязать, что то не выходит у меня

Добрый день!

Нажимаете Пополнить» — указываете карту другого Банка. Затем она останется в списке, но каждый раз надо будет CVC вводить.

Что касается сообщений ниже о Восточке и ЮнионПей — да, это круто, но это всё временно 🙂 А я бегать не люблю 🙂

Так и Я+ в начальном виде недолго была, сейчас ее так-же стали урезать. А бонусная программа ВОСТОЧНОГО живет уже более 2 лет с небольшими изменениями. Насчет СОЛИДАРНОСТИ не уверен, официально эта акция у них только до 31 августа, но возможно и продлят. Но чем больше карт, тем больше выбор и меньше «беготни» (закон перехода количества в качество 🙂 Например есть у меня карта ОТП банка, которой давно уже не пользуюсь, но в феврале они мне прислали акцию 8% кэшбэка на все покупки (грех было не воспользоваться). Сейчас в супермаркеты хожу с Тиньковым, в следующем месяце, скорее всего, буду ходить с UnionPay от Солидарности, а на крайний случай для подстраховки есть еще карта от СКБ-банка. Так что достаточно завести 5-6 бесплатных карт, а потом можно уже и не бегать за новыми, а выбирать из того, что есть.

и потом следить за всеми, чтоб комиссию внезапно не ввели 🙂

Согласен, нужно хотя бы раз в месяц заглядывать на сайт банка (или почаще посещать подобные форумы 🙂

Да делал это все, выдает надпись — нет доступной карты для пополнения, и так несколько раз, хотя все правильно заполнял и карта Сбера рабочая, все с ней ок

у карты сбера срок действия не истек?

На время пандемии банки истекшие карты продлили на 3-9 месяцев, но многие приложения этого «не понимают»

Не истёк. Может быть это потому что моя Я+ виртуальная?

Вряд ли. Привязка сторонней карты идет в МП, а не к карте Я+.

Попробуйте приложение переустановить.

Что-то я никак не пойму этого ажиотажа с Я+ картами 🙁 Есть же карты банка ВОСТОЧНЫЙ с гораздо лучшими условиями: от 5 до 15% кэшбэка на все онлайн покупки (что уже гораздо лучше чем у Я+ карт) и вдобавок 5% за ЖКХ (в отличие от 1% у Я+ Альфы). Если ее скомбинировать с картой UnionPay банка Солидарность (для оффлайн покупок), то получится универсальный тандем — от 5% до 15% на абсолютно все покупки!

У меня и Ультра 1 есть) онлайн я мало покупаю, и ничего там не работает, нету кэша) ЖКХ тоже без кэша, к тому же нет ни одной организации моего города, то есть у меня идёт как перевод) поэтому у меня она для АЗС, там 7% плюс 6 на остаток. У Я плюсы в том, что она бесплатная и 5% на всякие полезные категории)

А почему за онлайн нет кэшбэка? Должен быть обязательно, если МСС правильный. А ЖКХ пробовали через яндекс-деньги оплачивать привязанной картой? Там очень часто правильный МСС получается 4900. Или, например, через сервисы Квартплата+, или хотя бы через сервис Тинькова (без регистрации в личном кабинете Тинькова). Там так же можно получить правильный МСС.

Я+ как я понял, уже не бесплатная, а 5% (и более) можно получить абсолютно на все категории при помощи всего 2 карт (о которых я написал выше).

В Альфе все ещё бесплатна) насчёт Юнион не скажу, так как при моей комбинации карт, ее держать пока невыгодно) Насчёт ЖКХ больная тема, сколько карт у меня ни было, ни одна не давала кэш с ЖКХ. Восточный и Тиньков не определяют МСС по нему. Попробую, как вы выше написали) А вообще кто нить подскажите, как можно коммуналку оплачивать выгодно) какие есть варианты 100%?)

У меня коммуналка по ЕПД (Единый Платежный Документ). Плачу одной из 3 карт ВОСТОЧНОГО банка (БАЗОВАЯ, ВОСТОРГ или КЭШБЭК с активированной категорией ТЕПЛО) по ним 5% кэшбэка за ЖКХ. Если платить на сайте MTC ДЕНЬГИ — то еще дополнительно будет 1% кэшбэка на связь МТС. Итого общий кэшбэк уже 6%. Если у Вас платежка от частной УК (не ЕПД), то можно пробовать варианты изложенные выше. Например, на сайте Тинькова (без входа в личный кабинет), в разделе Коммунальные Услуги, выбираете свой регион и ИНН Вашей УК, если он там есть, то для оплаты на сайте Тинькова указываете номер телефона не привязанный к вашей карте Тинкофф (так как Тинкофф за ЖКХ кэшбэк не дает) и оплачиваете картой ВОСТОЧНОГО (БАЗОВАЯ, ВОСТОРГ или КЭШБЭК). Если ИНН вашей УК нет на сайте Тинкова, то можно его проверить на остальных сайтах оплаты (Яндекс-деньги, Квартплата+, MOSTPAY). Яндекс-деньги и MOSTPAY могут брать комиссию 2% (у Тинькова все бесплатно), но с учетом кэшбэка 5% это все равно будет выгодно.

Спасибо, буду пробовать)

Так у вас кредитки. Здесь дебетовые обсуждают.

У БАЗОВОЙ карты кредитный лимит всего 1 рубль, так, что она больше подходит к дебетовым картам 🙂

Онлайн у Восточки идёт в содружестве с Кэшфобрэндс. Я не могу туда перейти, с личного кабинета, как не пытался)

Это совсем другой кэшбэк 🙂 Там необязательно переходить из личного кабинета, Восточка сама попросит вбить номер Вашей карты при переходе в магазин через сервис Кэшфобрэндс. Но там список магазин ограничен. Онлайн покупки я имел ввиду оплату картой на сайте абсолютно любого интернет магазина. Тогда по карте №1 Ultra будет 7% за доставку еды, онлайн музыку и фильмы и 3% за все остальное. Но оплата ЖКХ по этой карте в исключениях, для этого лучше завести одну из 3 кредитных карт Базовую, Восторг или Кэшбэк. Кстати и за онлайн покупки по ним кэшбэк будет уже выше — от 5% до 15%

Ну понятно, надо мутить эти кредитки, хоть и не люблю их) вот бы дебетовую такую

Мне, наоборот, кредитки больше нравятся. У них есть дополнительный плюс — пока вы используете заемные средства, ваши собственные деньги в это время лежат в другом месте под хорошие проценты. Например, на карте №1 Ultra под 6%, а когда заканчивается льготный период, то просто перекидываете свои деньги с дебетовой карты на кредитную, а проценты остаются Вам 🙂 Это еще дополнительно около 0.5%-1% дохода.

Я не настолько богат, чтобы пользоваться кредитками. Не люблю влезать в долги, тем более к банкам

Так никто и не заставляет влезать в долги, нужно просто контролировать свои расходы. Т.е. взять за правило — не тратить по кредитной карте денег больше, чем их реально лежит на другом счете. Ну или самый простой вариант, положить на кредитку свои деньги и пользоваться только ими, кэшбэк в любом случае будет так же начислен.

Киви продала совкомбанку, подразделение с картами рассрочки «Совесть»

R.I.P Qiwi? Что у них осталось-то? Qiwi-кошелёк для наркоманов?

Видемо ток кашель и остался, а так ребята силёнок не расчитали, рокетбанк угробили, терь и от «Совести» избавились

Как пошутили на одном из сайтов: Ждём новости «Qiwi закрыл Qiwi».

Ну, стандартная история: на дико растущем рынке работать умеют, когда за 2 купил за 100 продал, а как чуть конкуренция, чуть экономические проблемы, то всё — все эти супер-пупер-бизнесмены, поднявшиеся на приватизации, откатах и продаже ресурсов, разоряются. Туда им всем и дорога.

Все карты рассрочки «Совесть» будут обслуживаться на условиях «Халвы». Клиентам придёт СМС с инфой о присоединении.

· Лимит рассрочки на момент перехода не изменится. В дальнейшем уже по условиях Халвы — может.

· Переход идёт по договору уступки прав требований и передачи обязанностей Киви банка

· Карту менять не надо. Совесть обслуживается на условиях халвы. Когда кончится срок карты — вот тогда уже получите пластик Халвы.

· Если есть Халва и Совесть — теперь у вас получится 2 Халвы. Наслаждайтесь.

· Если по Совести есть задолженность — РАЗУМЕЕТСЯ она никуда не денется.

Эх, не успел я завести себе кредитку тинькова Яндекс Плюс. Пока на альфе я+ останусь, но и тут возможны изменения.

Тиньков

С 17 июля кредитная карта Яндекс.Плюс станет платной: 990 руб год.

Кешбек за сервисы Яндекса станет 2% вместо 5%.

С 17 июля дебетовая карта Яндекс.Плюс станет платной: 190 руб в месяц ИЛИ 30 тыс. на счету ИЛИ 50 тыс. на вкладах

ой, простите!