5 лучших кредитных карт 2023 года

Последний раз я обновлял рейтинг 2 января, вот что нового в нём появилось:

- добавил ссылку на оформление карты «120 дней» («Открытие») с бонусом в 2023 рубля.

Содержание статьи:

[Нажмите на интересующий вас раздел для быстрого перехода к нему]

- «100 дней» («Альфа Банк»)

- «120 дней» («Сбер»)

- «120 дней» («Открытие») [новая]

- «Хочу больше» (УБРиР)

- «Платинум» («Тинькофф»)

- [Анализирую другие кредитные карты]

- [Анализирую другие кредитные карты]

1 место: Кредитная карта «100 дней» («Альфа Банк»)

Банк-эмитент: «Альфа Банк» (6 место в рейтинге банков России)

Кредитный лимит: до 500 тысяч рублей

Льготный период: 365 дней и 100 дней (только на покупки)

Проценты за покупки и снятие наличных: от 11,9% до 69,99%

Стоимость годового владения картой: от 990 рублей до 2898 рублей

Бонус за оформление карты на официальном сайте банка: 2000 рублей

Оформление карты на официальном сайте банка: аlfаbаnk.ru/100-days (только курьерская доставка)

Кредитная карта «100 дней» от «Альфа Банка» занимает 1 место в моём рейтинге лучших кредитных карт 2023 года по размеру льготного периода.

До конца года у этой кредитки действует акция «Год без %», в рамках которой на все покупки, совершённые в первые 30 дней после оформления карты, даётся льготный период в 365 дней. На покупки, начиная с 31-го дня, дают уже стандартные 100 дней.

Поэтому эту кредитную карту в первую очередь нужно использовать для каких-то больших запланированных покупок. Учитывая, большую инфляцию в стране, вы получите выгодные покупки с отсрочкой большей части платежа на целый год.

При этом проценты, как водится у «Альфа Банка», огромные, поэтому выходить за льготный период крайне не рекомендую.

Для получения лимита до 150 тысяч рублей нужен только паспорт, для лимита до 200 тысяч рублей — паспорт + СНИЛС (или загранпаспорт, или водительское удостоверение). Если вы предоставите справку 2-НДФЛ, то можете рассчитывать на лимит до 500 тысяч рублей и, возможно, пониженную % ставку.

Стоимость обслуживания кредитной карты «100 дней» от «Альфа Банка»

✚ Выпуск карты бесплатный. На выбор предлагается две платёжные системы — Visa и Mastercard.

✚ Первый год обслуживания карты — бесплатный (экономия 990 рублей).

✚ Первый месяц смс-оповещений и пуш-уведомлений — бесплатный.

✚ В последующие месяцы плата за информирование об операциях взимается только в том случае, если были расходные операции по карте.

− Годовое обслуживание кредитной карты «100 дней», начиная со 2-го года, составляет 990 рублей. Оплачивать нужно вперёд.

Например, если вы получили карту 1 августа 2022 года, то за второй год вы заплатите 1 августа 2023 года.

− Смс-информирование и пуш-уведомления (выбираете что-то одно) платное — аж 159 рублей/месяц.

Бонус 2000 рублей за оформление карты

✚ До 30 сентября включительно при оформлении карты через официальный сайт банка начисляется бонус в размере 2000 баллов. Эти баллы вы сможете обменять на рубли по курсу 1 балл = 1 рубль.

Бонус выплачивается единоразово в размере 2000 рублей. Для получения бонуса вам нужно в первый месяц пользования картой потратить не менее 5000 рублей.

✚ Также для карты активируется бесплатное годовое обслуживание, что соответствует экономии 990 рублей.

Заказывайте карту только с курьерской доставкой, чтобы гарантированно получить 2000 баллов. Если вы выберите получение карты в отделении, то сотрудник отделения банка изменит тип заявки, чтобы получить все баллы себе (якобы вы подали заявку на карту в отделении, а за это баллов клиентам не дают).

Льготный период и проценты

✚ По кредитной карте «100 дней» «Альфа Банк» даёт лимит до 500 тысяч рублей.

✚ В рамках специальной акции на все покупки, сделанные в течение первых 30 дней после выпуска карты, действует льготный период в 365 дней.

✚ Начиная со второго месяца пользования картой, действует стандартный льготный период, который составляет 100 дней (70 дней на совершение покупок и 30 дней на внесение платежа.

✚ Льготный период полностью восстанавливается на следующий день после внесения на карту всей суммы задолженности.

Например, если расчётной датой у вас установлено 10-е число, а 15-го числа в какой-то из месяцев вы полностью погасили задолженность. Значит, с 16-го числа у вас будет восстановлен льготный период, и у вас будет 64 дня на покупки и 30 дней на платёж.

✚ Клиенты банка, зарекомендовавшие себя с положительной стороны, могут рассчитывать на пониженные проценты — от 11,90% до 30%, а также на снижение размера обязательного ежемесячного платежа до 3%.

✚ В качестве лайфхака рекомендую запросить снижение процентной ставки после нескольких месяцев активного использования карты. Запрос можно отправить как через чат в интернет-банкинге или мобильном приложении, так и через телефонную службу поддержку. Без вашего обращения банк не будет снижать проценты.

− Все желающие получить кредитную карту «100 дней», кроме зарплатных клиентов «Альфа Банка», получают на старте кредитку с 39,99% годовых на покупки и 69,99% на снятие наличных.

− Каждый месяц нужно вносить на карту от 0% до 10% от текущей задолженности (не менее 300 рублей), даже если у вас ещё идёт льготный период. Если платёж не делаете, то льготный период исчезает и начисляются проценты.

− В случае выхода за льготный период (не успели внести всю сумму задолженности), вам будет начислены проценты за все дни и на все использованные кредитные средства, в том числе и на те, которые вы успели вернуть.

− Льготный период у «100 дней» нечестный: с момента первой покупки в рамках очередного льготного периода у вас будет в распоряжении не больше 100 дней, чтобы полностью погасить задолженность по карте.

К окончанию 100-дневного срока на карте должен быть весь кредитный лимит, в противном случае вам будут начислен за проценты по схеме, описанной в прошлом пункте.

Снятие наличных

✚ Ежемесячно через банкоматы «Альфа-Банка» можно бесплатно снимать до 50 тысяч рублей заёмных средств.

✚ Собственные средства, размещённые сверх лимита, можно снимать без комиссии в любом банкомате «Альфы».

− На снятие наличных не распространяется льготный период.

− За снятые наличных с кредитной карты «100 дней» «Альфа Банк» начисляет чудовищные проценты — до 69,99% годовых.

− Для снятия наличных свыше 50 тысяч рублей в месяц установлена комиссия в 3,9% + 390 рублей за каждое снятие.

Санкции за просрочку

✚ Мягкие условия в случае просрочки — 0,10% в день от суммы невнесённого обязательного платежа (аналогичен 36% годовых).

− Если вы не внесли обязательный платёж, находясь ещё в льготном периоде, то происходит начисление до 39,99% годовых на всю сумму, которую вы использовали к этому моменту, даже если часть из неё вы уже успели вернуть на карту.

− Сообщение в бюро кредитных историй о допущенной просрочке.

Кэшбэк

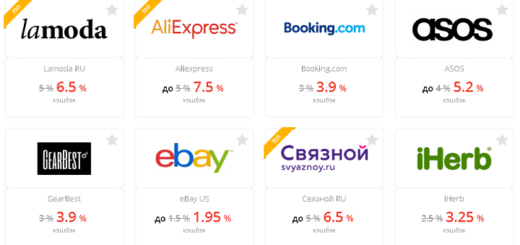

✚ Кэшбэк по карте начисляется, но только в магазинах-партнёрах, при условии перехода на сайт магазина с сайта/мобильного приложения «Альфа Банка».

Остальное

✚ Заявку на карту можно подать через официальный сайт «Альфа Банка», идти в отделение банка не нужно. Решение по заявке принимается в течение 5 минут.

✚ Кредитную карту «100 дней» можно получить через бесплатную курьерскую доставку банка. Карты доставляются в любые города, где присутствуют отделения «Альфа Банка». Доставка осуществляется в течение суток после подачи заявки через официальный сайт банка.

✚ Пополнить карту без уплаты комиссии можно через банкоматы «Альфа Банка» и банков-партнёров, а также в мобильном приложении и через интернет-банкинг «Альфы» путём перевода денежных средств с других ваших банковских карт.

✚ Карта поддерживает PayPass.

− Страховка не является обязательной, но сотрудники банка при оформлении карты могут заявить обратное. Месячная страховка обходится в 1% от суммы текущей задолженности (даже если вы находитесь в льготном периоде).

Если страховку вам навязали, то отключить её вы сможете только со 2-го месяца, то есть за один месяц придётся всё-таки заплатить. Отключить страховку можно через чат в интернет-банкинге и мобильном приложении — просто напишите о таком своём желании.

Вывод по кредитной карты «100 дней» от «Альфа Банка»

После введения февральских санкций «Альфа Банк» изменил свою кредитную карту «100 дней»: льготный период перестал распространяться на снятие наличных, но зато появилась акция с 365 днями льготного периода на покупки по карте, совершённые в первые 30 дней пользования ею.

Таким образом, карта сильно ухудшилась для тех, кто ею уже пользуется, но стала очень привлекательной для новых пользователей.

Учитывая акцию с 365 днями льготного периода, карту нужно оформлять прежде всего тем, кто планирует сделать большую покупку (электроника, бытовая техника, ремонт и т.д.), так как по факту вы получаете кредитные деньги с отсрочкой платежа в целый год.

Обязательный ежемесячный платёж всё равно есть, но для клиентов, не имеющих просрочек по картам и кредитам «Альфа Банка», он не превышает 1-3% от задолженности.

При этом у кредитной карты «100 дней» сумасшедшие проценты, которые начисляются в том случае, если вы не вернули все деньги на карту по истечению льготного периода. Я уже озвучивал их ранее: до 39,99% за покупки и до 59,99% за снятие наличных.

Поэтому, если вы сомневаетесь, что сможете вернуть деньги до истечения льготного периода, то лучше возьмите кредит наличными. Если кредиты выдаются под вменяемые проценты — от 16% до 25%.

2 место: Кредитная карта «120 дней» («Сбер»)

Банк-эмитент: «Сбер» (1 место в рейтинге банков России)

Кредитный лимит: до 1 млн рублей

Льготный период: 120 дней (только на покупки)

Проценты за покупки, снятие наличных и переводы: от 9,8% до 25,4% годовых

Стоимость годового владения картой: 0 рублей

Бонус за оформление: нет

Оформление карты на официальном сайте банка: sber.ru/120days

«Сбер» все эти годы был далеко позади других банков в части кредитных карт, так как он предлагал лишь одну кредитку с льготным периодом в 55 дней. И это в то время, когда уже была кредитная карта «100 дней» от «Альфа Банка», карта рассрочки «Халва», кредитка «Платинум» от «Тинькофф» с её рассрочкой до 12 месяцев и другие карты.

И вот «Сбер» представил свою новую кредитную карту «120 дней», с которой он занимает уверенное 2 место в моём рейтинге лучших кредитных карт 2023 года по размеру льготного периода.

Льготный период в 120 дней считается для каждой покупки отдельно, благодаря этому у вас будет как минимум 91 день на погашение задолженности по каждой из покупок (подробнее — в разделе «Льготный период и проценты»).

У этой карты одни из самых низких процентов — от 9,8% до 25,4%. При этом льготный период распространяется только на покупки, тогда как снятие наличных сразу же облагается процентами.

Это единственная полностью бесплатная карта на рынке — у неё нет платы ни за обслуживания, ни за смс-ки и пуш-уведомления.

Особых требований к потенциальным держателям карту у «Сбера» нет. Решение по выдаче/невыдаче карты принимается на основании вашей кредитной истории всего за 2 минуты. Документы с подтверждением дохода не нужны.

Стоимость обслуживания кредитной карты «120 дней» от «Сбера»

✚ У кредитной карты «120 дней» нет платы за годовое обслуживание. За выпуск карты также платить не нужно.

✚ Смс-информирование и пуш-уведомления полностью бесплатны.

Льготный период и проценты

✚ Льготный период по карте составляет 120 дней и распространяется только на покупки.

✚ Каждая покупка получает отдельный льготный период, поэтому у вас всегда будет не менее 91 дня на то, чтобы вернуть на карту деньги за конкретную покупку.

Например, отчётный период начинается 5-го августа, вы сделали первую покупку 10-го августа, вторую — 20-го августа, третью покупку — 6 сентября. Таким образом, на первую покупку ваш льготный период будет 115 дней, на вторую — 105 дней, а не третью — 119 дней.

Это самый честный льготный период из возможных.

✚ На покупки в категориях «Здоровье» (аптеки и медицинские центры) начисляется всего 9,8% годовых (если вы вышли за льготный период).

✚ На любые покупки в «СберМегаМаркет» также начисляются только 9,8% годовых (если вы вышли за льготный период).

✚ Обязательный ежемесячный платеж составляет всего 3% от той суммы (но не менее 390 рублей), которой на данный момент не хватает на карте до полного лимита.

Например, если ваш лимит по карте 50 тысяч рублей, а к началу нового отчётного периода на карет находится всего 35 тысяч рублей. Значит, ваш обязательный ежемесячный платёж будет 450 рублей — это 3% от 15000 рублей.

− Если ваша покупку не подходит под категорию «Здоровье» и она не была совершена в «СберМегаМаркете», то, в случае выхода за льготный период, вам будут начислены 25,4% годовых.

Снятие наличных

✚ В первые 30 дней с даты подписания договора на кредитную карту снятие наличных полностью бесплатно, комиссий нет.

✚ Лимит на снятие наличных — 300 тысяч рублей/день.

− На снятие наличных льготный период не распространяется.

− Начиная со второго месяца пользования картой, за снятие наличных взимается дополнительная комиссия — 3% от суммы снятия, но не менее 390 рублей. Это небольшая комиссия на фоне остальных кредитных карт

− Проценты на снятые наличные начисляются с первого дня и до того момента, как вы погасите всю задолженность.

Кэшбэк

✚ За любые покупки по кредитной карте «120 дней» начисляются бонусы «Спасибо» от «Сбера», включая покупки в «СберМаркет» и «СберМегаМаркет».

✚ Если купить подписку «СберПрайм+», то по любой сбербанковской карте, включая кредитку «120 дней», будет 5% кэшбэк в кафе, ресторанах и такси, а также 6% кэшбэк на любых АЗС и 10% кэшбэк в общественном транспорте.

− Высокая стоимость подписки «СберПрайм+» — 399 рублей/месяц или 3990 рублей/год (экономия 798 рублей). При этом подписка легко окупается одними лишь заправками на АЗС, не говоря уже о других «плюшках».

Санкции за просрочку

✚ На сумму просроченного платежа начинается неустойка в размере 36% годовых, то есть 0,1% в день, что является незначительной суммой.

− Сообщение в Бюро кредитных историй о допущенной просрочке..

Остальное

✚ Заявку на карту можно подать через официальный сайт «Сбера», идти в отделение банка не нужно. Решение по заявке принимается в течение 5 минут.

✚ Кредитную карту «120 дней» от «Сбера» можно получить бесплатной курьерской доставкой, которая осуществляется во все города России.

✚ Картой можно начать пользоваться сразу же после одобрения заявки.

✚ Карту можно бесплатно пополнить в любом банкомате «Сбера», переводов с другой карты, а также через «Систему быстрых платежей».

✚ «120 дней» поддерживает PayPass.

− Карта выпускается только платёжной системы «МИР», хотя VISA и MasterCard для россиян уже ничего не дают — бонусов нет, оплата зарубежом закрыта. Поэтому этот минус условный.

Вывод по кредитной карте «120 дней» от «Сбера»

Если бы не акция с 365 днями льготного периода у карты «100 дней» от «Альфа Банка», кредитная карта «120 дней» от «Сбера» была бы на первом месте.

Посудите сами: карта полностью бесплатная, каждая покупка имеет отдельный льготный период не менее 91 дня, на покупки в «СберМегаМаркете» действует всего 9,8% годовых, а на остальные покупки установлены более-менее адекватные 25,4% годовых.

Также за любые покупки по карте начисляются бонусы «Спасибо» до 30% от суммы заказа. А если у вас есть подписка «СберПрайм+», то у вас будет и 5% кэшбэк в кафе-ресторанах, и 6% кэшбэк в АЗС.

Только кредитная карта «Платинум» от «Тинькофф» может похвастаться хоть каким-то кэшбэком, тогда как другие банки вообще не дают каких-либо кэшбэком за покупки по их кредиткам.

При этом для снятия наличных «120 дней», как и любая другая кредитка, не подходит. Да, есть акция с бесплатным снятием в первые 30 дней пользования картой, но проценты всё равно очень большие. Поэтому проще взять кредит наличными: в худшем случае вам предложат 25% годовых, а так можно взять и под 16-20%.

3 место: Кредитная карта «120 дней» («Открытие»)

Банк-эмитент: «Открытие» (8 место в рейтинге банков России)

Кредитный лимит: до 500 тысяч рублей

Льготный период: 120 дней (только на покупки)

Процентная за покупки и снятие наличных: от 25,90% до 35,90% годовых

Стоимость годового владения картой: от 708 рублей до 1188 рублей

Бонус за оформление карты на официальном сайте банка: 2023 рубля

Оформление карты на официальном сайте банка: оpen.ru/120days (только курьерская доставка)

«120 дней» от «Открытия» — одна из немногочисленных карт на рынке, у которой нет минимальных ежемесячных платежей. При использовании этой карты у вас будет 120 полноценных дней на то, чтобы погасить всю задолженность. По совокупности фактором «120 дней» занимает 3 место в рейтинге лучших кредитных карт 2023 года по размеру льготного периода.

Льготный период по этой карте распространяется только на покупки, тогда как проценты на задолженность одинаковые и для покупок, и для снятия наличных — от 25,90% до 35,90%. Кэшбэка нет ни в каком виде.

Размер кредитного лимита устанавливается индивидуально, в зависимости от дохода и кредитной истории заявителя, а также предоставленных им документов.

Для оформления карты потребуется доступ к Госуслугам. Всю информацию банк возьмёт оттуда.

Стоимость обслуживания кредитной карты «120 дней» от «Открытия»

✚ Наличие другой кредитной карты от «Открытия» не является препятствием для получения «120 дней». Выпуск карты бесплатный, к ней можно дополнительно выпустить до 5 дополнительных карт.

✚ «Открытие» не взимает плату за годовое обслуживание кредитной карты «120 дней».

− Смс-информирование платное — 99 рублей/месяц. Чуть дешевле вам обойдутся пуш-уведомления — 59 рублей/месяц.

− Каждая дополнительная карта стоит 500 рублей/год.

Бонус 2023 рубля за оформление карты

✚ До 31 марта включительно при оформлении карты через официальный сайт банка начисляется бонус в размере 2023 рублей.

Бонус выплачивается одной суммой. Для получения бонуса вам нужно в первые 30 дней пользования картой сделать покупку(и) на общую сумму в 2023 рубля или больше.

✚ Также для карты активируется бесплатное годовое обслуживание навсегда, что соответствует экономии 1200 рублей каждый год.

Заказывайте карту только с курьерской доставкой, чтобы гарантированно получить 2023 рубля. Если вы выберите получение карты в отделении, то сотрудник отделения банка изменит тип заявки, чтобы получить бонус себе (якобы вы подали заявку на карту в отделении, а за это бонус клиентам не дают).

Льготный период и проценты

✚ Максимальный кредитный лимит по кредитной карте «120 дней» у «Открытия» составляет 500 тысяч рублей.

✚ У вас будет 90 дней на совершение покупок и 30 дней на оплату задолженности, то есть максимальный льготный период составляет 120 дней.

✚ Первый льготный период кредитования начинается в день получения карты (установки кредитного лимита). После полного погашения задолженности происходит полное восстановление льготного периода с учётом текущего дня.

Например, если расчётной датой у вас установлено 1-е число, а 5-го числа в какой-то из месяцев вы полностью погасили задолженность. Значит с 6-го числа у вас будет восстановлен льготный период, и у вас будет 84 дня на покупки и 30 дней на платёж.

✚ Погашать задолженность по карте вы можете любыми платежами, но не менее суммы обязательного минимального платежа, который составляет 3% от суммы задолженности.

− Процентная ставка для покупок — от 25,90% до 35,90% годовых. Эти проценты начисляются в том случае, если вы не вернули всю сумму задолженности до конца платёжного периода. Озвученная ставка является средней для рынка.

Снятие наличных

✚ Для кредитной карты «120 дней» банк «Открытие» установил процентную ставку для снятия наличных точно такую же, как за покупки — от 25,90% до 35,90% годовых. Эти проценты не такие большие, как у других кредитных карт, но всё равно они существенно выше, чем у кредитов наличными.

✚ Лимиты на снятие наличных — 300 тысяч рублей/день и 1 миллион рублей/месяц. При этом банк может в индивидуальном порядке снизить лимит до 100 рублей/месяц.

− За снятие наличных начисляется комиссия в размере 5,9% + 590 рублей.

− Льготный период не распространяется на снятие наличных. Также он традиционно не даётся на денежные переводы, брокерские операции, азартные игры и т.п.

− При снятии наличных проценты начисляются за весь период пользования с первого дня до момента полного погашения задолженности по карте. Это же относится и операциям безналичных переводов со счёта или карты.

Санкции за просрочку

− В случае невнесения минимального платежа (3% от суммы задолженности), процентная ставка по кредитной карте вырастает на 20%.

− Пеня за превышение платёжного лимита составляет 1,4% от суммы превышения за каждый день.

− Сообщение в Бюро кредитных историй о допущенной просрочке.

Кэшбэк

− Банк «Открытие» решил, что у кредитной карты «120 дней» не будет кэшбэка, ни в каком виде.

Остальное

✚ Заявку на карту можно подать через официальный сайт банка «Открытие», идти в отделение банка не нужно. Решение по заявке принимается в течение 5 минут.

✚ Одобренную карту можно получить через бесплатную курьерскую доставку банка, которая осуществляется во все города России.

✚ Пополнить карту без уплаты комиссии можно через банкоматы «Открытия», «Альфа-Банк», «Траст» и «Промсвязьбанк», а также в мобильном приложении и через интернет-банкинг «Открытия» путём перевода денежных средств с других ваших банковских карт.

✚ Карта «120 дней» поддерживает Pay Pass.

− Карту можно получить только платёжной системы Visa.

Вывод по кредитной карте «120 дней» от «Открытия»

«120 дней» — кредитная карта от «Открытия», которая по праву считается одной из лучших кредиток на российском рынке по величине льготного периода. Чистые 120 дней по этой карте дополняются:

- отсутствие обязанности по внесению каких-либо средств, пока действует льготный период;

- умеренными процентами на общем фоне;

- небольшим ежемесячным платежом в 3% от задолженности, если вы начали платить проценты (даже у «Сбера» больше);

Это одна из немногих кредитных карт, с которой теоретически можно выйти за льготный период, так как можно осилить выплату процентов.

4 место: Кредитная карта «Хочу больше» (УБРиР)

Банк-эмитент: «Уральский Банк Реконструкции и Развития» (34 место в рейтинге банков России)

Кредитный лимит: до 700 тысяч рублей

Льготный период: 120 дней (только на покупки)

Проценты за покупки, снятие наличных и переводы: от 17% до 29% годовых

Стоимость годового владения картой: от 1188 до 1788 рублей

Бонус за оформление карты на официальном сайте банка: нет

Оформление карты на официальном сайте банка: ubrr.ru/krеditnаyа-kаrtа (выбор размера льготного периода осуществляется при подаче заявки)

«Хочу больше» — кредитная карта с льготным периодом в 120 дней, который распространяется только на покупки. Благодаря этому «Хочу больше» занимает 4 место в нашем рейтинге кредитных карт с самым большим льготным периодом в 2023 году.

За полноценный льготный период придётся платить по 99 рублей/месяц, которую пойдут на обслуживание карты.

Проценты по карте от 12% до 28,4%, они распространяются и на покупки, и на снятие наличных, и на переводы.

Требования к заявителям по этой карте у УБРиР точно такие же, как у флагманской карты: гражданство Российской Федерации, возраст от 19 до 75 лет, стаж на текущем месте работы от 3 месяцев (от 1 года для индивидуальных предпринимателей), отсутствие просрочек по действующим кредитным продуктам и ежемесячный доход от 12130 рублей.

Стоимость обслуживания

✚ Выпуск кредитной карты «Хочу больше» бесплатный. Наличие других кредитных продуктов, включая кредитки, не является препятствием для получения этой карты.

✚ Основная карта является неименной, но к ней можно выпустить дополнительную именную карту.

− 99 рублей — ежемесячная плата за обслуживание карты.

− SMS-информирование платное — 50 рублей/месяц.

− Карту можно получить только от Visa.

Льготный период и проценты

✚ Максимальный кредитный лимит по карте «Хочу больше» — 700 тысяч рублей.

✚ УБРиР даёт по этой карте полноценные 120 дней льготного периода — 90 дней за покупки и 30 дней на полное погашение задолженности [скриншот — пример работы льготного периода].

✚ Льготный период распространяется только на покупки.

✚ Первый льготный перид начинается в день получения карты. Восстановление использованного льготного периода происходит на следующий день после внесения на карту всей сумму задолженности.

Например, у вас 20-е число — расчётная дата, а 25-го числа в какой-то из месяцев вы полностью погасили задолженность. Значит с 26-го числа у вас будет восстановлен льготный период, и у вас будет 86 дней на покупки и 30 дней на платёж.

✚ Обязательный минимальный платёж составляет всего 1% от суммы задолженности + плата за обслуживание (если вы не выполнили условие по бесплатному обслуживанию).

✚ На покупки, и на снятие наличных, и на переводы на другие карты начисляются средние по рынку проценты — от 12% до 28,4%.

− Банк обязует вас вносить минимальный ежемесячный платёж даже в том случае, если по карте ещё действует льготный период, благо это всего лишь 1% от задолженности.

Если вы не внесли очередной обязательный платёж, то лимит по карте блокируется, а действие льготного периода приостанавливается (если он ещё действует). Также на сумму минимального платежа начисляется пеня в размере 20% годовых за каждый день просрочки.

Если вы внесли минимальный платёж, то льготный период возобновит своё действие.

− Снятие наличных и переводы денег с карты «Хочу больше» на другие карты (как УБРиР, так и других банков) облагаются большая комиссией в 3,90% (не менее 390 рублей).

Снятие наличных

− Льготный период в 120 дней не распространяется на снятие наличных.

− Большая комиссия за снятие наличных — 3,90% (не менее 390 рублей).

Санкции за просрочку

✚ На сумму невнесённого минимального платежа (1% от суммы задолженности) начисляется 20% годовых за каждый день просрочки. Это очень лояльно.

Например, если вы должны были внести 2000 рублей, но не сделали этого, то ежедневная пеня составит 1,08 рублей (400 рублей/365 дней).

− Сообщение в Бюро кредитных историй о допущенной просрочке.

Кэшбэк

✚ Если вы потратили по карте более 10000 рублей/месяц, то сможете получить кэшбэк в размере от 1% до 3%, в зависимости от категории покупки.

✚ За покупки в категориях «Авиабилеты» и «Гостиницы» начисляется 3% кэшбэк, в категориях «Кафе и рестораны», «Дом и ремонт», «Бытовая электроника» — 2%. За покупки в остальных категория даётся 1% кэшбэк.

✚ Кэшбэк начисляется за покупки оплаченные как кредитными, так и собственными средствами.

✚ Кэшбэк начисляется «живыми» рублями 20-го числа каждого месяца, следующего за отчётным (за операции в октябре вы получите кэшбэк 20 ноября).

✚ За месяц можно получить повышенным кэшбэком не более 2500 рублей.

Остальное

✚ Заявку на кредитную карту «Хочу больше» можно подать через официальный сайт банка УБРиР, идти в отделение банка не нужно. Решение по заявке принимается в течение 5 минут.

✚ Доставляется карта бесплатной курьерской службой банка во все города России в течение нескольких дней после одобрения заявки.

✚ Пополнить карту без оплаты комиссии можно через банкоматы УБРиР и банков-партнёров — «Альфа-Банк» и «ВУЗ-банк», через мобильное приложение и интернет-банкинг. Через кассы УБРиР — 50 рублей для пополнение от 1 до 20000 рублей и 0 рублей для пополнений от 20000 рублей.

✚ Кредитная карта «Хочу больше» от УБРиР поддерживает Pay Pass.

Вывод

Если считать 120 дней оптимальным льготным периодом, то «Хочу больше» — одна из лучших карт на рынке. Комиссия за обслуживание стандартная для рынка — 99 рублей/месяц, как и взимаемые проценты за пользование кредитными деньгами — от 12% до 28,4%.

Когда-то льготный период по этой карте распространялся и на снятие наличных, и на переводы на другие карты, но в наступлением коронавируса банк убрал эти опции, заменив их большой комиссией в 3,90% (не менее 390 рублей) за любое снятие и любой перевод.

5 место: Кредитная карта «Платинум» («Тинькофф»)

Банк-эмитент: «Тинькофф» (12 место в рейтинге банков России)

Кредитный лимит: до 700 тысяч рублей

Льготный период на покупки: 55 дней

Рассрочка: до 12 месяцев

Процентная ставка за покупки: от 12% до 35,68% годовых

Процентная ставка за снятие наличных: от 30% до 59,9% годовых

Стоимость годового владения картой: от 0 до 708 рублей

Бонус за оформление карты на официальном сайте банка: нет

Оформление карты на официальном сайте: tinkoff.ru/platinum-card

Кредитная карта «Платинум» от «Тинькофф» стоит особняком в моём рейтинге лучших кредитных карт 2023 года, так как льготный период у неё всего 55 дней.

Так почему же она здесь? Из-за функции «Рассрочка», которая позволяет оформить любую покупку в магазине-партнёре в рассрочку сроком до 12 месяцев (задолженность выплачивается равными платежами).

55 дней стандартного льготного периода и рассрочка во всех популярных магазинах — хорошее комбинация для тех, кто покупает в крупных магазинах (прежде всего федеральных, типа «ОЗОН», «Детский мир», «Перекрёсток», «Пятёрочка», «Лента», «М.Видео» и сотни других).

Добавьте к этому тот факт, что карта не имеет платы за годовое обслуживание и выдаётся практически всем желающим.

Также карту можно использовать для погашения задолженности по кредитке/кредиту в другом банке. Позаимствованные для этого у «Тинькофф» деньги нужно будет вернуть в течение 120 дней (оформляется рассрочкой с четырьмя равными платежами).

При этом у «Тинькофф Платинум» большие проценты за покупки, и гигантские проценты за снятие наличных. Поэтому эту карту я настоятельно рекомендую использовать только в рамках льготного периода или рассрочки, в задолженность уходить не нужно.

Стоимость обслуживания кредитной карты «Платинум» от «Тинькофф»

✚ У кредитной карты «Платинум» нет платы за годовое обслуживание.

− Любое информирование о расходных операциях по карте платное: 59 рублей/месяц как за смски, так и за пуш-уведомления. Итого 708 рублей/год стабильных расходов.

Льготный период и проценты

✚ У «Платинум» максимальный кредитный лимит — 700 тысяч рублей.

✚ Сначала вам будет дан лимит от 10 до 200 тысяч рублей, затем он будет постоянно повышаться, если активно пользоваться картой.

✚ Льготный период на покупки составляет до 55 дней (до 25 дней на совершение покупок и 30 дней — на возврат денег на карту).

✚ При этом льготный период полностью восстанавливается на следующий день после внесения на карту всей суммы, которую вы использовали для покупок.

Например, если расчётной датой у вас установлено 15-е число, а 20-го числа в какой-то из месяцев вы полностью погасили задолженность. Значит, с 16-го числа у вас будет восстановлен льготный период, и у вас будет 19 дней на покупки и 30 дней на платёж.

✚ В интернет-банкинге и мобильном приложении «Тинькофф» вы можете увидеть, как из покупок по карте доступны к переводу в рассрочку. Максимальный срок рассрочки — 12 месяцев, выплаты нужно будет делать равными платежами каждый месяц.

✚ Деньгами, находящимися на карте, вы можете погасить задолженность по кредитной карте/кредиту в другом банке. Такая операция оформляется, как рассрочка на 120 дней: вам нужно будет вернуть деньги на карту четырьмя равными платежами.

✚ Минимальный ежемесячный платёж по карте определяется индивидуально, но не может превышать 8% от суммы задолженности.

✚ В качестве личного лайфхака: после нескольких месяцев пользования картой обратитесь в банк для снижения процентной ставки по карте. Такую просьбу вы можете озвучить в чате (в интернет-банкинге или мобильном приложении), а также просто по телефону.

− Ну, очень маленький льготный период — всего 55 дней, тогда как другие банки давно уже предлагают и 100, и 120 дней.

− Традиционное очень большие проценты за покупки, которые начисляются в случае выхода за льготный период — от 12% до 35,68%. Если у вас нет кредитной истории с «Тинькофф», то вам дадут «Платинум» с процентной ставкой в 29,99%.

− Если вы не успеете вернуть всю сумму задолженности до окончания льготного периода, то проценты будут начислены на всю сумму, которую вы использовали в льготный период, даже если какую-то её часть вы вернули на карте.

Также проценты будут начислены на все дни пользования заёмными средствами, начиная с первой покупки этого льготного периода.

Снятие наличных и комиссии

− У «Тинькофф Платинум» одни из самых больших процентов на снятие наличных — от 30% до 59,9%.

− Комиссия за снятие также большая — 2,9% + 290 рублей.

− Льготный период на снятие наличных не распространяется — проценты начинают начисляться с первого дня, когда вы сняли наличные.

Санкции за просрочку

✚ А вот санкции за невнесение обязательного платежа мягкие — 20% годовых.

− Если вы не смогли или забыли внести обязательный платёж, ещё находясь в льготном периоде, то происходит начисление процентов до 35,68% годовых на всю сумму, которую вы использовали по карте в этот льготный период. Деньги, возвращённые на карту, не учитываются.

− «Тинькофф» сообщает в Бюро кредитных истории о факте невнесения обязательного платежа (просрочке по кредитке).

Кэшбэк

✚ 1% кэшбэк за любые покупки по карте.

✚ За покупки в магазинах-партнёрах и по спецпредложениям начисляется кэшбэк от 3% до 30% (все спецпредложения вы найдёте в интернет-банкинге и мобильном приложении в разделе «Кэшбэк и бонусы»).

Остальное

✚ Для оформления карты нужен только паспорт. Самый высокий процент одобрения выдачи карты среди всех банков.

✚ Карту можно оформить непосредственно на официальном сайте банка. Решение по заявке принимается в течение 5 минут.

✚ У «Тинькофф» работает бесплатная курьерская доставка, которая доставляет кредитные и дебетовые карты на следующий день после одобрения заявки.

− Пополнить карту можно как через интернет-банкинг и мобильное приложение, так и через банкоматы «Тинькофф». Также в личном кабинете можно привязать карту другого банка и пополнить карту ею. Ещё можно закинуть деньги через «Систему быстрых платежей» по номеру телефону.

− У «Тинькофф» работает и интернет-банкинг, и мобильное приложение (доступна версия для iOS и Andorid — санкций на них нет).

− Страховка по карте не является обязательно, но сотрудники банка, в том числе курьеры, могут её активно навязываться. Если не хотите спорить, то оформите её, а потом отключите через чат или горячую линию.

Месячная страховка обходится в 0,89% годовых от суммы текущей задолженности, даже если вы находитесь льготном периоде. Страховка эта вам не нужна, поэтому обязательно отключайте.

Вывод по кредитной карте «Платинум» от «Тинькофф»

Кредитную карту «Платинум» имеет смысл оформлять в одном из пяти случаев:

1. Вы регулярно покупаете в магазинах-партнёрах «Тинькофф», в которых можно оформить рассрочку сроком до 12 месяцев («Пятёрочка», «Перекрёсток», «Магнит», «М.Видео», «ОЗОН», «Детский мир», «Эльдорадо», «Яндекс Маркет» и многие другие).

2. Если вы хотите с помощью лимита по карте погасить кредит/кредитную карту в другом банке.

3. Вам нужна дополнительная карта с хорошим лимитом для подстраховки.

4. Вам отказали другие банки.

5. Вы просто хотите получить карту, на всякий случай.

Во всех остальных случаях «Платинум» не нужен: льготный период слишком маленький, а проценты сумасшедшие.

Классическая (Авангард) — до 200 дней

Просто кредитная карта (Ситибанк) — до 180 дней

Удобная карта (Газпромбанк) — до 180 дней

Кредитная карта Разумная (Ренессанс Кредит) — до 145 дней

«Последний раз я обновлял рейтинг 3 июня, вот что нового в нём появилось:»

Что-то вы забили на данный рейтинг, прошу обновить его!

Еще можно добавить Кредитная СберКарта — до 120 дней и расширить список до ТОП 10.

С тех пор много карт появилось, так как экономическая ситуация ухудшилась. Рейтинг устарел, полностью с Вами согласен. До конца года будет обновлён.

Благодарю за ценный комментарий, Игорь!

Спасибо.

Прошу вас сделать отдельный рейтинг по картам с функцией рассрочки. Это популярная тема, у вас будут просмотры.

Тоже отличная идея, благодарю!

Здравствуйте.

А почему нет кредитной карты Тинькофф Платинум? До 55 дней, маловато, но зато есть интересные возможности по рассрочкам до 12 месяцев. Обслуживание карты 590 рублей в год.

И еще, как насчет того, чтобы составить отдельный рейтинг карт рассрочки?

Если будет отдельный рейтинг карт рассрочек, то Tinkoff Platinum, наверняка, туда войдет. А вот для кредитных карт 55 дней как то, действительно, маловато…

«Также вам нужно будет отказаться от всех платных страховок, на это у вас будет 2 недели с момента подписания договора.»

Можно подробней?

С 1 января 2018 года вступил в силу закон о возможности отмены любых платных страховок в течение 14 календарных дней после подписания договора (так называемый, период охлаждения страхования, установлен указанием Банка России от 21.08.2017 № 4500-У). Таким образом, если банк все таки навязал Вам платную страховку, то Вы можете на законных основаниях отказаться от нее в течение 14 дней обратившись в офис банка или непосредственно в страховую компанию, с которой у Вас заключен договор. При этом все уже оплаченные за страховку деньги Вам обязаны вернуть. Это относится ко всем платным страховкам (и не только банковским) заключенными с Вами как с частным лицом.

Ставка: 0-10% годовых (проценты начисляются по ставке 10% годовых за весь срок пользования, если задолженность не была погашена в течение льготного периода)

Стоимость. Выпуск карт с возвратом средств за покупки, является бесплатной услугой для всех клиентов «Альфа-Банка». Стоимость обслуживания основной карты составляет 3990 рублей в год.

3990 рублей в год стоит обслуживание карты 100 дней без % Gold. Если это карта 100 дней без % Standart/Classic, тогда стоимость обслуживания будет от 590 до 1490 рублей в год.

ЕьлХ

Полезная информация

Кредитная карта Хозяина от россельхозбанка самый отличный вариант.

[От Ecosum.ru] rshb.ru/natural/loans/creditcard/owner/ — информация о карте на официальном сайте банка.

Благодарим! Обратим на неё внимание.

А где карта кредитная карта Открытия 120 дней?? Ознакомьтесь, пожалуйста, с ее условиями. Считаю, со она где-то наравне с Альфой или лучше

Влад, появится в ближайшее время вместе с изменением всего рейтинга.

CARD CREDIT PLUS Нет комиссии за обслуживание, без условий. Перепроверьте информацию

Благодарю, Николай! Перепроверю и внесу правки.

А мне интересно, кому кредиты и кредитные карты оформляют?я за всю жизнь никогда не брала кредит.небыло необходимости.а сейчас коснулось везде отказ?хоть ложись и померай. кому-то миллионы выдают да они не возвращают.а здесь 50000просила везде отказ.согласна была на любые проценты.но….

Елена, Вы просили одновременно в нескольких банках или по очереди? (получив отказ в одном банке, обращались в другой)

Наверное поэтому и не дают, потому что у вас нет кредитной истории. Банки охотно выдают кредитные карты, только если в этом банке у вас уже открыт вклад или вы активно пользуетесь ихними дебетовыми картами. Попробуйте заказать кредитную карту Tinkoff — они редко отказывают, правда кредитный лимит изначально будет небольшим.

И еще, кредитной картой имеет смысл пользоваться если вы на 100% уверены, что сможете погашать все траты в льготный период (обычно это 55 дней). Иначе очень легко попасть в кредитную ловушку — сейчас вам не хватает только 50,000 рублей, а через 3-4 месяца будет уже не хватать 100,000 рублей 🙁

Сергей, кстати за все время мне отказал 1 банк в кредитной карте — это был тинькофф, правда это было лет 8-9 назад

Очень странно, может это был чисто технический отказ (не смогли дозвониться, указали адрес с ошибкой и т.п.)? Моей супруге Тинкофф выдал кредитку даже когда она честно указала, что является домохозяйкой и нигде не работает 🙂 Правда у неё к тому времени уже была дебетовая карта и вклад в Тинкоффе.

А Вы официально работаете? Попробуйте в разных банках подать заявку, если есть время, то оформите кредитную карту в любом банке который одобрит, на любой лимит, например у почта банка есть карта с лимитом в 15000 руб.

Пользуйтесь кредиткой, ну и вовремя и Правильно погашайте, либо микрозайм, кредитная история с формируется, ну и как написал Сергей, банки обычно дают кредиты людям с кредитной историей, либо если есть какие либо продукты этого банка (кредиты ранее, дебетовые карты, вклады, зарплатный проэкт) удачи

А надо было брать. Тогда бы была кредитная история и все было бы намного проще

У Газпромбанка условия по кэшу 10% от трат выше 75 000 руб в категориях. Супермаркетов там нет. А в аптеке 75 000 в месяц я не трачу.

Потратил 75,000 в конкретной категории и тогда получаешься 10%? «Газпром» на свой волне 🙂 Видимо, судят по тратам своего управляющего звена — 300,000/месяц в кафе-рестораны, 500,000/месяц одежда/обувь…

Но там не только «Аптеки», а «медицинские услуги и Аптеки», если к примеру предстоит дорогая операция, а у нас в России операции обычно дорогие, можно и получить с этого кэш, а если сумма трат более 150 т.р,то 15% кэш, к тому же там есть много других категорий, лично у меня трат таких нет и карта такая мне не подходит, но думаю найдутся люди которым будет она весьма кстати.

А карта от Газпрома «Умная карта» вроде как там обещают до 15%???

Александр, не изучал пока эту карту. Сейчас как раз начали писать обзоры по отдельным картам. К концу года будут обзоры по всем мало-мальски популярным картам.

До 15%,но тратить надо от 150 т. р за отчётный период

Отличный рейтинг. Но по Халве нужно вносить изменения. Там уже нет услуги продления рассрочки за 300₽ в месяц. Теперь банк предлагает два платежа: стандартный без комиссии с рамках рассрочки и сниженный с комиссией 1,9% в месяц + 290₽. То есть если не можешь погасить рассрочку карта становится обычной кредиткой. Самое важное! Эти изменения вводятся на уже действующие рассрочки, оформленные по более выгодным условиям и купив что-то за 100К₽ и рассчитывая на рассрочку в 12 месяцев за 300₽ в месяц, вдруг помимо получаешь процентную ставку 23% годовых. Не самую большую, но и условия не такие сказочные получаются, как указано в рейтинге.

Ух… Огромное спасибо, Виктор, за информацию! Вчитаюсь в неё и сделаю правки в статью.

Я уточнил насчёт ранее выданных рассрочек: «Халва» даёт до 8 месяцев бесплатной рассрочки на те рассрочки, которые были выданы под опцией «Защита платежа». То есть вполне достаточно времени на то, чтобы погасить рассрочку и не платить проценты.

В целом же, конечно, печально видеть постепенное превращение карты в обычную кредитку.

Дмитрий, этого стоило ожидать, большую клиентскую базу собрали, подсадили на крутую карту, ну и потихоньку в течение пары лет переводят такую карту в кредитную

Виктор, услуги продления нет, но есть дополнительная рассрочка для всех будущих покупок : и это 2 тарифа

+3 месяца и 3 месяца защита карты — стоимость 1200 руб которые делятся на 3 части и добавляются к ближайшим платежам, так же есть +3 месяца к рассрочки и 6 месяцев защита карты — за 2200 руб. Списание аналогичное.

В защиту карты входит:

1-защита карты от неправномерного использования или её данных третьими лицами.

2-защита от хищения наличных, полученных в банкоматах

Альфабанк

«100-дневный беспроцентный период начинается с момента образования задолженности по кредитной карте и возобновляется на следующий день после полного ее погашения.

Беспроцентный период действует на перевод задолженности, снятие наличных и любые покупки при условии внесения ежемесячного мин. платежа — 3-10% от суммы долга (мин. 300 руб.). Ставка — от 14,99% годовых, определяется индивидуально. Стоимость обслуживания карты — от 1190 р. до 6 990 руб. в год.»

…а вы пишете, что только на покупки 100 дней дается, кому верить?

Добрый вечер, Вадим!

Верить, конечно, «Альфабанку» — видимо, они поменяли условия. Конкуренция на рынке кредитных карт усиливается, поэтому банки снижают комиссии, улучшают условия и т.д. Я перечитаю обновлённые условия и поправлю статью. Благодарю за замечание!

Вадим, стоимость обслуживания карты от 590 р. Это за обычную виза классик, за голд, премиум уже начиная от 2990 руб

Я знаком только с кредитной картой от Альфабанка. Про другие ничего не знаю. Пользуюсь этой картой год, в общем, наличку редко снимаю, поэтому все устраивает итак.

Vlad, всё зависит от того, какие требования предъявляются к карте. Для среднестатистического человека «100 дней» — далеко не самая лучшая, при этом конкретно вас она может полностью устраивать.